Call Spread Bajista

Un Call Spread Bajista es una estrategia de opciones compuesta, direccional bajista, de riesgo definido y beneficio potencial limitado. Un Call Spread Bajista busca aprovechar una bajada en el precio del subyacente, a la vez que protege de una posible subida.

Síntesis de Call Spread Bajista

Un call spread bajista es un spread de crédito que consiste en vender una opción call y comprar una opción call a un precio superior. Esta estrategia busca aprovechar una bajada en el precio del activo subyacente antes o en la fecha de vencimiento, a la vez que proteger si el precio aumentase demasiado. Al ser una operación neta de crédito, una disminución en los niveles de volatilidad implícita y el paso del tiempo beneficiarán al call spread bajista.

Perspectiva de Call Spread Bajista

Normalmente se abre un call spread bajista cuando el vendedor tiene una perspectiva bajista del activo subyacente, es decir, piensa que el precio de la acción estará por debajo del precio strike en la fecha de expiración o antes. Un inversor también puede abrir un call spread bajista si piensa que la volatilidad implícita podría disminuir antes de la expiración.

Los call spread bajistas también se conocen como call spread de crédito porque se cobra una prima al abrir la posición. El riesgo máximo de la operación está limitado a la amplitud del spread menos el crédito recibido. Cuanto más «a dinero» (ATM) esté el tramo corto del spread más prima se recibirá al abrir la posición, pero también menos probabilidad de beneficio tendrá la operación.

Configurar un Call Spread Bajista

Un call spread bajista se configura vendiendo una opción call y comprando otra opción call a un precio strike superior. El riesgo máximo de la operación está limitado a la amplitud del spread menos el crédito recibido. El beneficio máximo potencial también está limitado a la prima cobrada inicialmente. El precio strike de la call corta más el crédito recibido al abrir la posición definen el precio de equilibrio. Para ganar dinero en la operación el subyacente tiene que situarse por debajo del precio de equilibrio en la expiración o antes.

El inversor puede elegir la amplitud del spread en base a los precios strike que escoja. Cuanto mayor sea la amplitud del spread entre la opción call corta y la opción call larga, más prima se recibirá, pero mayor el riesgo de la operación. Cuanto más cerca estén los precios strike del precio del subyacente, más prima se recibirá, pero la probabilidad de que la opción termine en el dinero (ITM) es mayor.

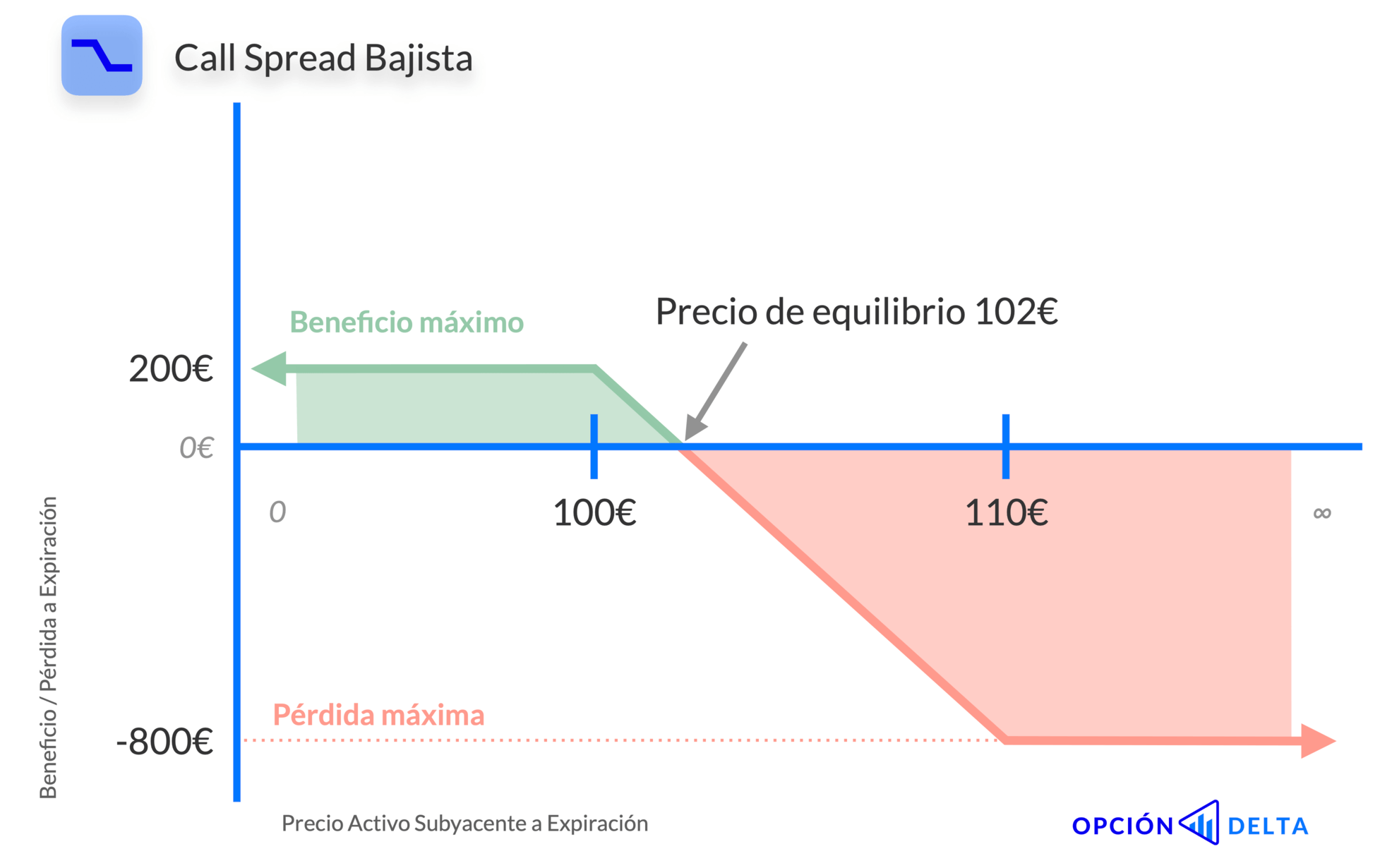

Gráfico B/P de Call Spread Bajista

El gráfico de beneficio-pérdida de un call spread bajista muestra perfectamente el riesgo y la rentabilidad definidos que tienen este tipo de spreads de crédito. Al abrir un call spread bajista se recibe una prima. La prima recibida será el beneficio máximo potencial de la operación. Debido a que se compra una opción call larga como protección, el riesgo máximo está limitado a la amplitud del spread menos el crédito recibido. El precio de equilibrio será el precio strike de la call corta más el crédito recibido.

Pongamos un ejemplo: si se vende una call corta con un strike de 100€ y se compra una call larga con un strike de 110€, se forma un call spread bajista con una amplitud de 10€. Si el crédito recibido por este spread es de 2€, el beneficio máximo será de 200€ si el precio del subyacente se sitúa por debajo de la call corta a vencimiento. La pérdida máxima será de 800€ si el precio del subyacente se sitúa por encima de la call larga a vencimiento. El precio de equilibrio de este call spread bajista es 102€.

Abrir un Call Spread Bajista

Un call spread bajista es una estrategia compuesta por dos tramos. Para formarlo hay que vender para abrir (VPA) una opción call y comprar para abrir (CPA) otra opción call a un precio strike superior, con la misma fecha de expiración. Es importante que ambos contratos tengan la misma fecha de expiración, de lo contrario se estaría abriendo otra estrategia diferente. Por ejemplo:

-

Vender para abrir: 100€ call para Mayo.

-

Comprar para abrir: 110€ call para Mayo.

Comprar una opción call a un precio mayor reducirá la prima total recibida al abrir la posición, pero limitará las potenciales pérdidas de la operación a la amplitud del spread menos el crédito recibido.

Al abrir un call spread bajista se deben escoger los precios strikes de ambos contratos. La distancia entre ambos strikes y su situación con respecto al precio del subyacente determinarán la prima a cobrar, la pérdida y beneficio máximo potencial y la probabilidad de beneficio. Cuanto más cerca del precio del subyacente se abra el spread, más bajista será la perspectiva del inversor y más agresiva la operación.

Cerrar un Call Spread Bajista

Cerrar un call spread bajista se puede hacer de varias formas:

-

En cualquier momento antes de la expiración mediante una compra para cerrar (CPC) de la opción call corta y una venta para cerrar (VPC) de la opción call larga. Si el spread se compra por menos de lo que se vendió, se obtendrá un beneficio.

-

Dejando que expiren los contratos, en cuyo caso el beneficio o la pérdida dependerá de su situación con respecto al precio del subyacente. Si el precio del subyacente está por debajo del strike de la opción call corta a la expiración, los dos contratos expirarán sin valor, y se obtendrá el máximo beneficio. Si el subyacente está por encima del strike de la opción call larga a la expiración, los dos contratos se compensarán y se realizará la máxima pérdida en la operación.

Pongamos un ejemplo: si se abre un call spread bajista con una call corta a 100€ y una call larga a 110€, y el precio del subyacente está por encima de 110€ a la expiración, el broker automáticamente venderá acciones a 100€ y las comprará a 110€, realizando así la máxima pérdida. Si por el contrario, el precio del subyacente está por debajo de 100€ a la expiración, ambos contratos expirarán sin valor y el total de la prima cobrada inicialmente se quedará como beneficio.

Impacto del paso del tiempo sobre un Call Spread Bajista

El paso del tiempo, o theta, beneficia a un call spread bajista. El valor extrínseco asociado al tiempo hasta la expiración se va reduciendo exponencialmente conforme se acerca la fecha. Cada día que pasa el contrato pierde valor. Esta reducción del precio del spread puede permitir al inversor recomprar los contratos por menos dinero del que los vendió inicialmente, aunque no se produzca una caída significativa del precio.

Impacto de volatilidad implícita sobre un Call Spread Bajista

Una reducción en la volatilidad implícita beneficia a un call spread bajista. Una menor volatilidad implícita se traduce en unos precios más bajos de las primas de las opciones. Si una vez abierto el call spread bajista la volatilidad implícita disminuye, el valor de los contratos también disminuirá, y el inversor podrá recomprar la posición por menos dinero. Idealmente, la volatilidad implícita será menor al cierre, o a la expiración, de la posición que cuando se abrió.

Ajustar un Call Spread Bajista

Un call spread bajista es una estrategia con unas altas probabilidades de beneficio, sobre todo si se abre fuera del dinero (OTM). Un estancamiento o bajada del precio del subyacente, el simple paso del tiempo o una reducción en los niveles de volatilidad implícita harán que la operación sea positiva. Sin embargo, hay ocasiones en las que el subyacente se mueve en contra y la posición se ve amenazada. En estos casos el inversor puede ajustar la operación antes del vencimiento para maximizar la probabilidad de éxito.

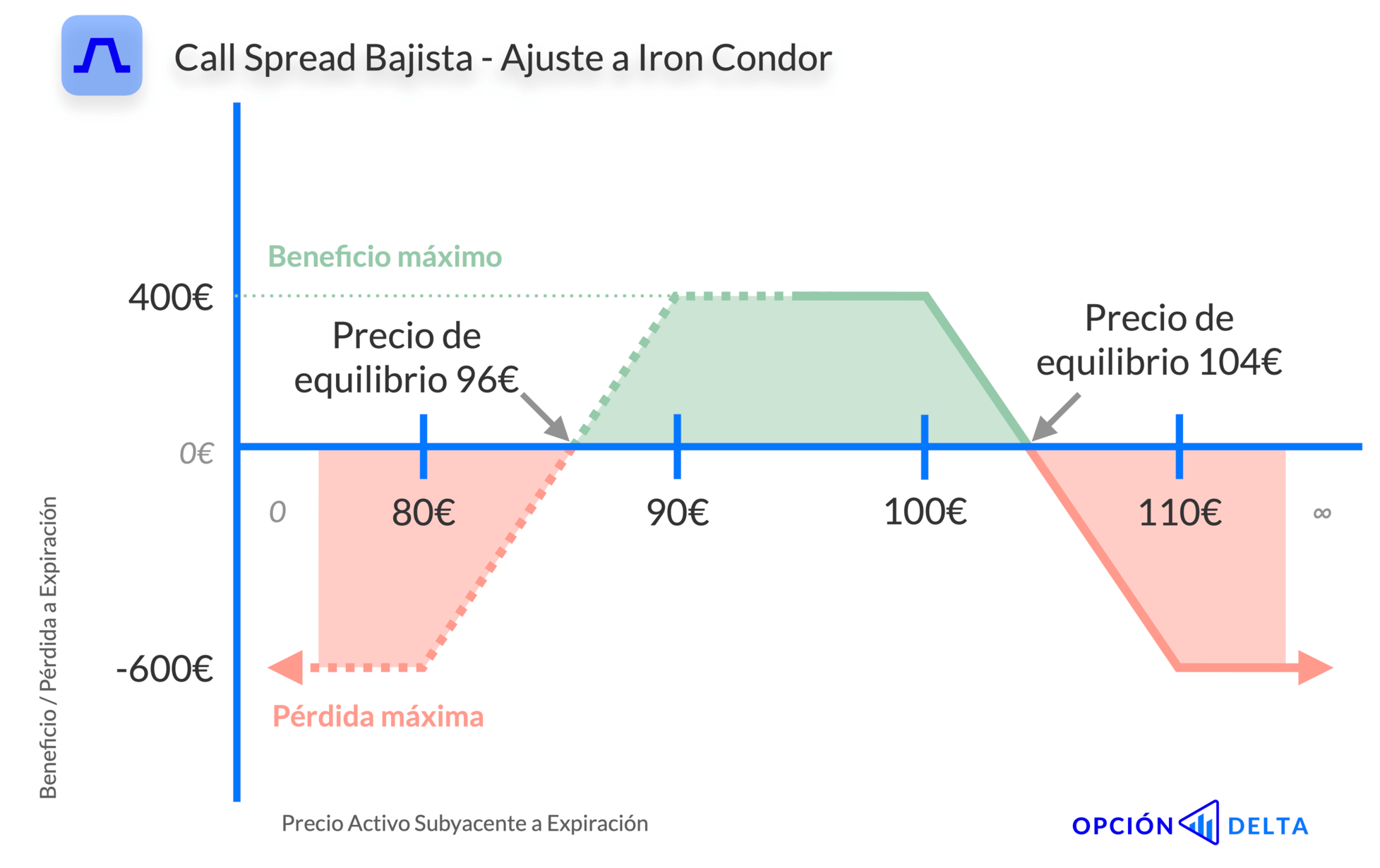

Si el precio del subyacente aumenta, se puede abrir un put spread alcista con un strike inferior al del call spread para crear un iron condor. Al hacerlo se recibirá un crédito adicional, lo que aumentará el máximo beneficio potencial y la amplitud de los precios de equilibrio. El riesgo máximo de la operación sigue siendo el mismo si la amplitud del nuevo put spread es igual o inferior al original. Sin embargo, la probabilidad de beneficio disminuye porque ahora tenemos riesgo en ambas direcciones. Si el subyacente se da la vuelta el put spread alcista se podría ver amenazado.

Pongamos un ejemplo: se añade a la posición original un put spread alcista con strikes 90€ / 80€, por el cual se recibe 2€ de crédito adicional. Esto aumenta 200€ el beneficio potencial de la operación, lo que ayuda a disminuir la pérdida máxima y aumenta los precios de equilibrio. Para abrir esta posición se tendría que vender para abrir (VPA) una opción put con un strike de 90€ y comprar para abrir (CPA) una opción put con un precio strike de 80€.

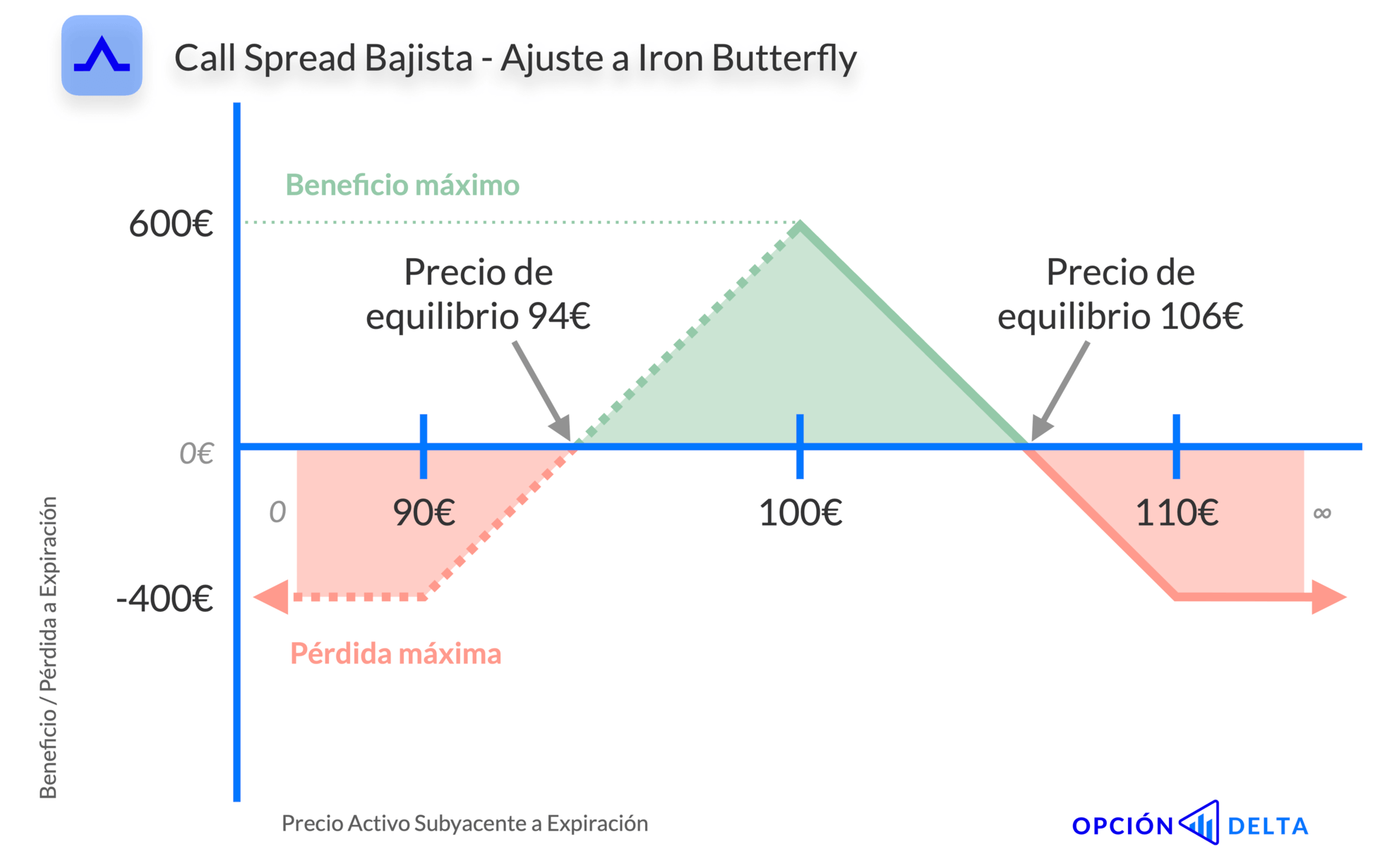

Si el precio del subyacente aumenta demasiado y deja la opción call corta en el dinero (ITM), se podría abrir un put spread alcista en el mismo precio strike y fecha de expiración que el call spread. Esto creará un iron butterfly. Al hacerlo se recibirá un crédito adicional, lo que aumentará el beneficio potencial y la amplitud de los precios de equilibrio. El riesgo máximo de la operación sigue siendo el mismo si la amplitud del nuevo spread y el número de contratos es igual al original. Un iron butterfly tiene más potencial de beneficio y menos riesgo que un iron condor, pero el rango de beneficio es menor, y por tanto también lo es la probabilidad de obtenerlo. Igual que antes, si el subyacente se da la vuelta el put spread alcista se podría ver amenazado.

Pongamos un ejemplo: se abre un put spread alcista de 10€ de amplitud centrado en el mismo precio strike de 100€ por el cual se recibe 4€ de crédito adicional. Esto aumenta 400€ el beneficio potencial de la operación, lo que ayuda a disminuir la pérdida máxima y amplía los precios de equilibrio. Al ampliar los precios de equilibrio la posición tendrá una mayor probabilidad de beneficio.

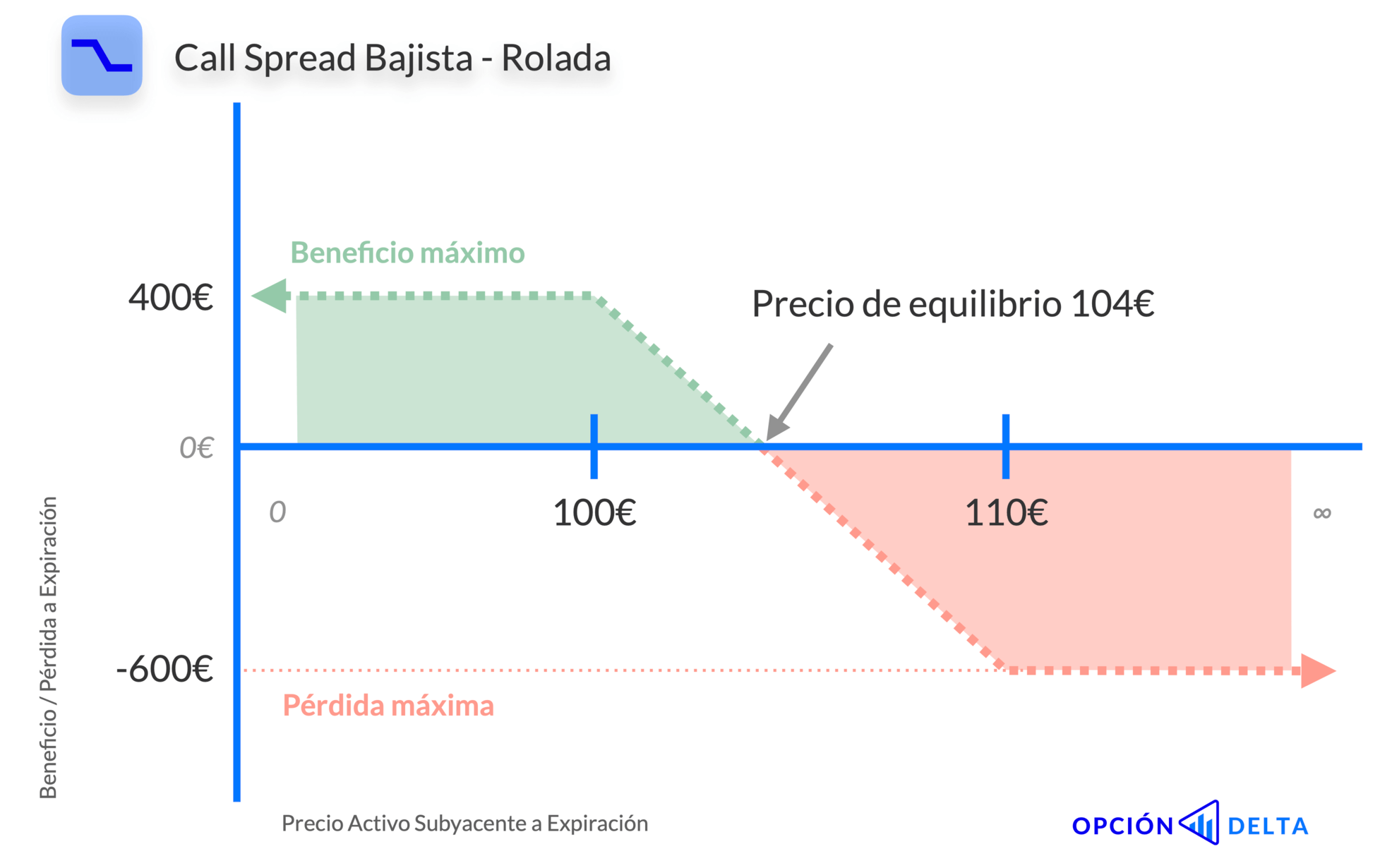

Rolar un Call Spread Bajista

Un call spread bajista puede ser rolado / renovado, antes de su vencimiento, a otro ciclo de expiración más alejado para extender la duración de la operación. Al rolar un call spread bajista se debería recibir un crédito adicional. Este crédito ayuda a reducir el riesgo y amplía el precio de equilibrio.

Para rolar la posición se tiene que comprar para cerrar el call spread bajista existente y volver a vender para abrir uno nuevo en una fecha de expiración más alejada.

Pongamos un ejemplo: si el call spread bajista original expirase en Mayo y recibió 2€ de crédito, se podría comprar para cerrar (CPC) el spread completo y volver a vender para abrir (VPA) uno nuevo en Junio con los mismos precios strike. Si por esta transacción se recibe 2€ de crédito adicional, el potencial de beneficios máximo se amplía 200€ y la pérdida máxima potencial disminuye 200€ por contrato. A su vez, el precio de equilibrio se amplía hasta los 104€.

Protección de un Call Spread Bajista

Ante un aumento en el precio de las acciones se puede proteger un call spread bajista abriendo un put spread alcista opuesto con la misma amplitud y fecha de expiración que el call spread. Al hacer esto se obtiene un crédito adicional a la vez que se reduce el riesgo.

Resumen de Estrategia

Direccional

Estrategia Bajista

Venta Neta de Contratos

Recibes dinero por abrir la posición

Estrategia Compuesta

Formada por 2 tramos

Beneficio Limitado

Tiene un beneficio máximo definido

Riesgo Definido

Tiene una pérdida máxima limitada

Tiempo

El paso del tiempo beneficia al Call Spread Bajista

Volatilidad

Una reducción beneficia al Call Spread Bajista

Todas las estrategias

Todas las estrategias

Call Larga

Put Larga

Call Corta

Put Corta

Call Spread Alcista

Call Spread Bajista

Put Spread Alcista

Put Spread Bajista

Call Cubierta

Put Cubierta

Put de Protección

Straddle Corto

Straddle Largo

Strangle Corto

Strangle Largo

Iron Condor

Iron Condor Inverso

Iron Butterfly

Iron Butterfly Inverso

Collar

Curso Profesional

YA DISPONIBLE

Nuestras estrategias más avanzadas, optimización fiscal y mucho más.

ACCESO VITALICIO