Put Cubierta

Una Put Cubierta es una estrategia de opciones, direccional bajista, de riesgo indefinido y potencial de beneficios limitado, que combina una posición corta en acciones con la venta de una opción put contra ellas. La Put Cubierta se utiliza para reducir el coste de entrada en la posición corta de acciones a lo largo del tiempo sin añadir riesgo adicional a la posición.

Síntesis de Put Cubierta

Una put cubierta es una estrategia que combina acciones con opciones. Esta estrategia se utiliza para mejorar una posición corta en acciones. La put cubierta limita el beneficio potencial de una posición corta en acciones mediante la venta de una opción put corta contra ellas. La prima recibida por vender la opción put permite generar ingresos adicionales sobre una cartera corta de acciones y reduce el coste de entrada de la posición original a lo largo del tiempo, sin añadir ningún riesgo adicional.

Hay que tener en cuenta que las opciones son instrumentos apalancados, cada contrato representa 100 acciones del subyacente. Para que una put cubierta funcione correctamente se deben tener, al menos, 100 acciones del activo subyacente vendidas por cada contrato put corto.

Perspectiva de Put Cubierta

Una put cubierta se utiliza cuando el inversor tiene una perspectiva ligeramente bajista del activo subyacente y tiene previsto mantener una posición corta en acciones durante un periodo de tiempo medio / largo. La estrategia put cubierta ayudará a generar ingresos adicionales y a reducir el coste de entrada de la posición original.

Configurar una Put Cubierta

Una put cubierta se configura vendiendo una opción put contra unas acciones cortas.

La put corta se suele vender a dinero (ATM) o fuera del dinero (OTM) por debajo del precio actual del subyacente. Cuanto más cerca del precio de la acción se abra la put corta, más prima se recibirá, pero también más probabilidad de acabar en el dinero (ITM). Idealmente, una put cubierta se venderá por debajo del precio de venta original de las acciones.

En algunas ocasiones la acción subyacente sube demasiado y las put con strikes inferiores pierden todo, o gran parte, de su valor. En estos casos podría no ser interesante, o incluso imposible, abrir una put cubierta por debajo del precio de venta de las acciones. Si esto sucede, el inversor podría esperar a que el precio de las acciones vuelva a caer, abrir una put cubierta en una fecha de expiración más alejada, o hacerlo a un precio strike más alto. Hay que tener en cuenta que abrir una put cubierta con un strike superior al precio de venta de las acciones podría obligar al inversor a recomprar estas con pérdidas, si la opción expira en el dinero (ITM).

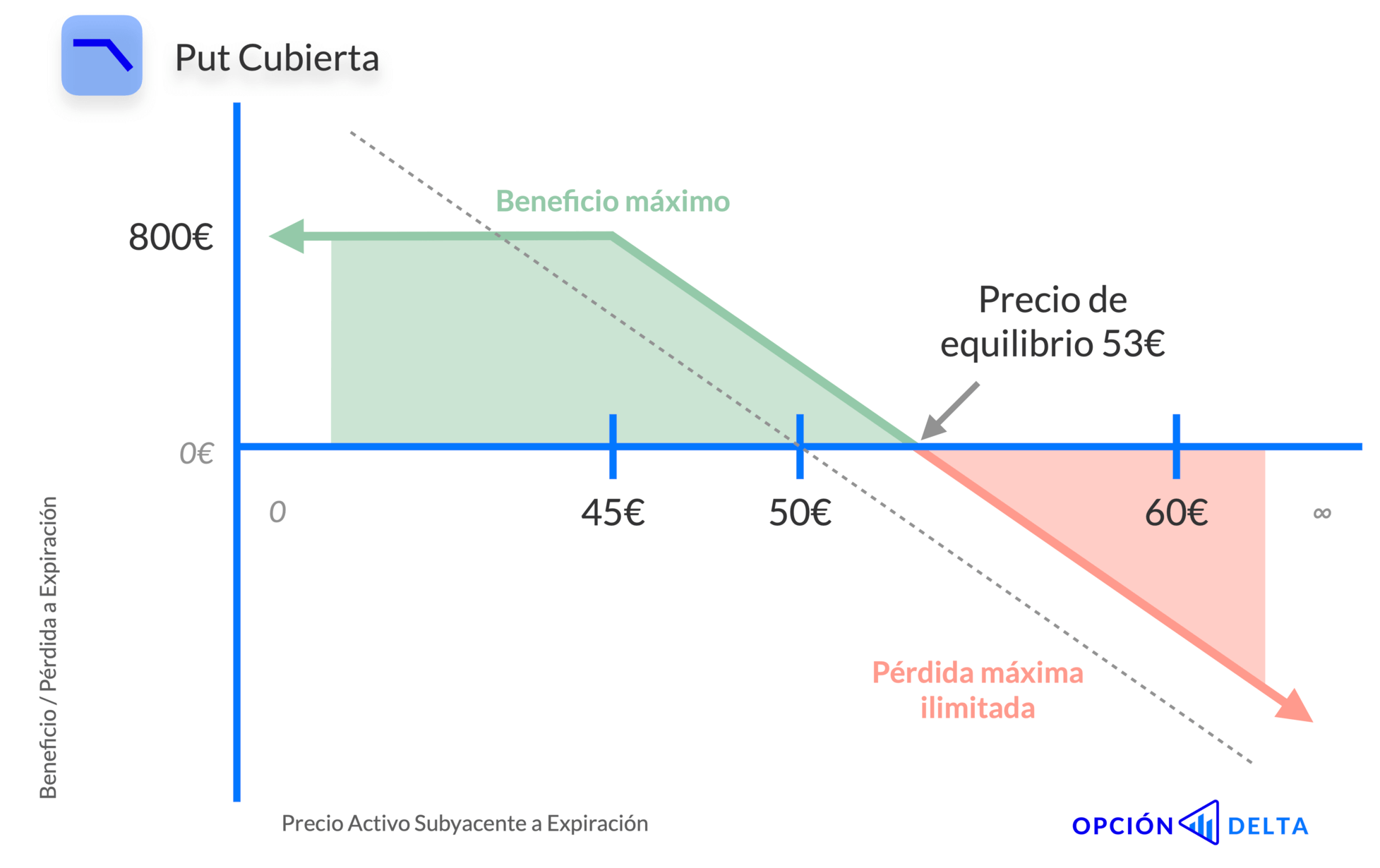

Gráfico B/P de Put Cubierta

Al combinar acciones con opciones, una put cubierta tiene un gráfico de beneficio-pérdida diferente al de la mayor parte de las estrategias de opciones. El beneficio máximo está limitado por la put corta. La pérdida máxima es ilimitada, si la acción sube. El precio de equilibrio será el precio de venta de las acciones más el crédito recibido al vender la put.

-

Beneficio máximo: Diferencia entre Precio de Venta de las Acciones y la Put Corta + Crédito Recibido.

-

Precio de equilibrio: Precio de Venta de las Acciones + Crédito Recibido.

-

Pérdida máxima: Indefinida.

Pongamos un ejemplo: si se han vendido acciones a 50€, se podría vender una put corta a un precio strike de 45€. Si por vender esta put se reciben 3€ de crédito, el precio de venta de las acciones aumenta 3€ y el precio de equilibrio subiría a 53€. Si a la expiración la acción estuviese por debajo de 45€ la put se asignaría y el inversor tendría que recomprar las acciones obteniendo un beneficio total de 800€ (500€ por la diferencia de precios + 300€ de la prima cobrada con la put). Si por el contrario, a la expiración la acción estuviese por encima de 45€, la put corta expiraría sin valor y la prima cobrada quedaría como beneficio.

Abrir una Put Cubierta

Una put cubierta es una estrategia compuesta por acciones y una put corta. Para formarla hay que vender 100 acciones del subyacente y vender para abrir (VPA) una opción put a un precio strike inferior.

-

Vender para abrir: 100 acciones

-

Vender para abrir: 1 put ATM o OTM

Las put cubiertas pueden abrirse a la vez que se venden las acciones, o posteriormente.

Cerrar una Put Cubierta

Hay varias formas de cerrar una put cubierta:

-

Si la acción sube mucho antes de la expiración, la put cubierta pierde valor y se podría recomprar por menos dinero, obteniendo un beneficio. Automáticamente se podría abrir una nueva put cubierta en una expiración más alejada.

-

Dejando que expire el contrato, en cuyo caso se contemplan dos escenarios:

-

Si la acción está por encima del strike de la put, la opción expiraría sin valor manteniéndose la posición corta en acciones y la prima cobrada inicialmente. De igual modo, una nueva put cubierta podría abrirse.

-

Por el contrario, si la acción está por debajo del strike de la opción a la expiración, la put corta será asignada y el inversor tendrá que recomprar las acciones al precio strike acordado. Si el inversor quisiera evitar la asignación tendría que recomprar la put corta y rolarla a otro ciclo de expiración más alejado.

-

Impacto del paso del tiempo sobre una Put Cubierta

El paso del tiempo, o theta, beneficia a una put cubierta. El valor extrínseco asociado al tiempo hasta la expiración se va reduciendo exponencialmente conforme se acerca la fecha. Cada día que pasa el contrato pierde valor. Esta reducción del precio puede permitir al inversor recomprar el contrato put por menos dinero del que lo vendió inicialmente.

Impacto de volatilidad implícita sobre una Put Cubierta

Una reducción en la volatilidad implícita beneficia a una put cubierta. Una menor volatilidad implícita se traduce en unos precios más bajos de las primas de las opciones. Si una vez abierta la put cubierta la volatilidad disminuye, el valor del contrato también disminuirá, y el inversor podrá recomprar la posición por menos dinero.

Idealmente se debería buscar abrir una put cubierta en un entorno de alta volatilidad implícita para obtener un crédito más alto.

Ajustar una Put Cubierta

Una put cubierta puede ajustarse en cualquier momento antes de la expiración para adaptarse a las necesidades de la operación. La forma de ajustar una put cubierta dependerá de si está fuera del dinero (OTM) o en el dinero (ITM).

FUERA DEL DINERO

Si el precio de la acción sube o se queda lateral antes de la expiración, la put corta estaría fuera del dinero (OTM) y se podría cerrar la posición recomprando más barato de lo que se vendió inicialmente. Una vez cerrada la put cubierta original se podrían realizar dos ajustes:

-

Abrir una nueva put cubierta a un precio superior en la misma fecha de expiración para conseguir una prima adicional. Cuanto más a dinero (ATM) se abra mayor prima se cobrará, pero también más probabilidad de que la opción expire en el dinero (ITM) y se asigne el contrato.

-

Abrir una nueva put cubierta con el mismo precio strike en una fecha de expiración más alejada.

EN EL DINERO

Si el precio de la acción cae por debajo del strike de la put corta, la opción estaría en el dinero (ITM) y podría ser asignada. En este caso se presentan dos escenarios:

-

No hacer nada, en cuyo caso la put corta será asignada y el broker comprará automáticamente 100 acciones del subyacente por cada contrato al precio strike de la opción. El inversor ganará la prima cobrada inicialmente más la diferencia entre el precio de la acción y el precio strike de la put corta.

-

Si el inversor quiere evitar la asignación podría rolar la put cubierta a otro ciclo de expiración, ya sea manteniendo el mismo precio strike o con otro diferente.

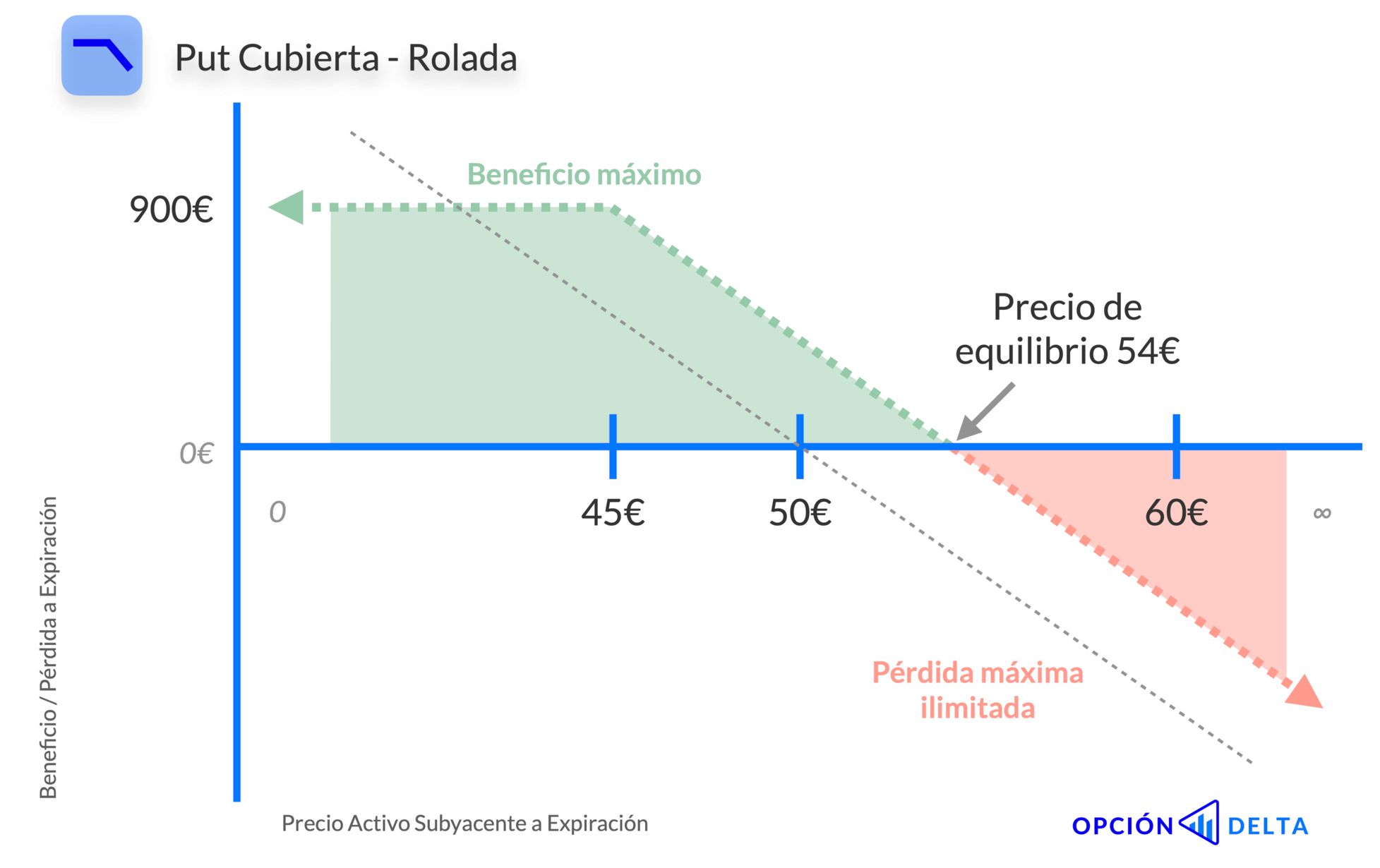

Rolar una Put Cubierta

Una put cubierta puede ser rolada, antes de su vencimiento, a otro ciclo de expiración más alejado para evitar la asignación de compra de acciones. Al rolar una put cubierta se debería recibir un crédito adicional. Recibir un crédito adicional tiene un impacto positivo en la operación original porque aumenta el potencial de beneficio y amplía el precio de equilibrio. El riesgo también se reduce en igual cantidad al crédito recibido, pero sigue siendo potencialmente ilimitado.

Para rolar una put cubierta el inversor tiene que comprar para cerrar (CPC) la posición abierta y volver a vender para abrir (VPA) el mismo contrato en una fecha de expiración más alejada.

Pongamos un ejemplo: si la put cubierta con un strike de 45€ expirase en Septiembre, se podría comprar para cerrar el contrato y volver a vender para abrir uno nuevo con el mismo precio strike para Octubre. Si al rolar se recibe 1€ de prima adicional, ahora el beneficio potencial aumenta hasta 900€ (4€ de crédito + 5€ de diferencia entre el precio strike y el precio de venta de las acciones). El precio de equilibrio a su vez se amplía hasta los 54€.

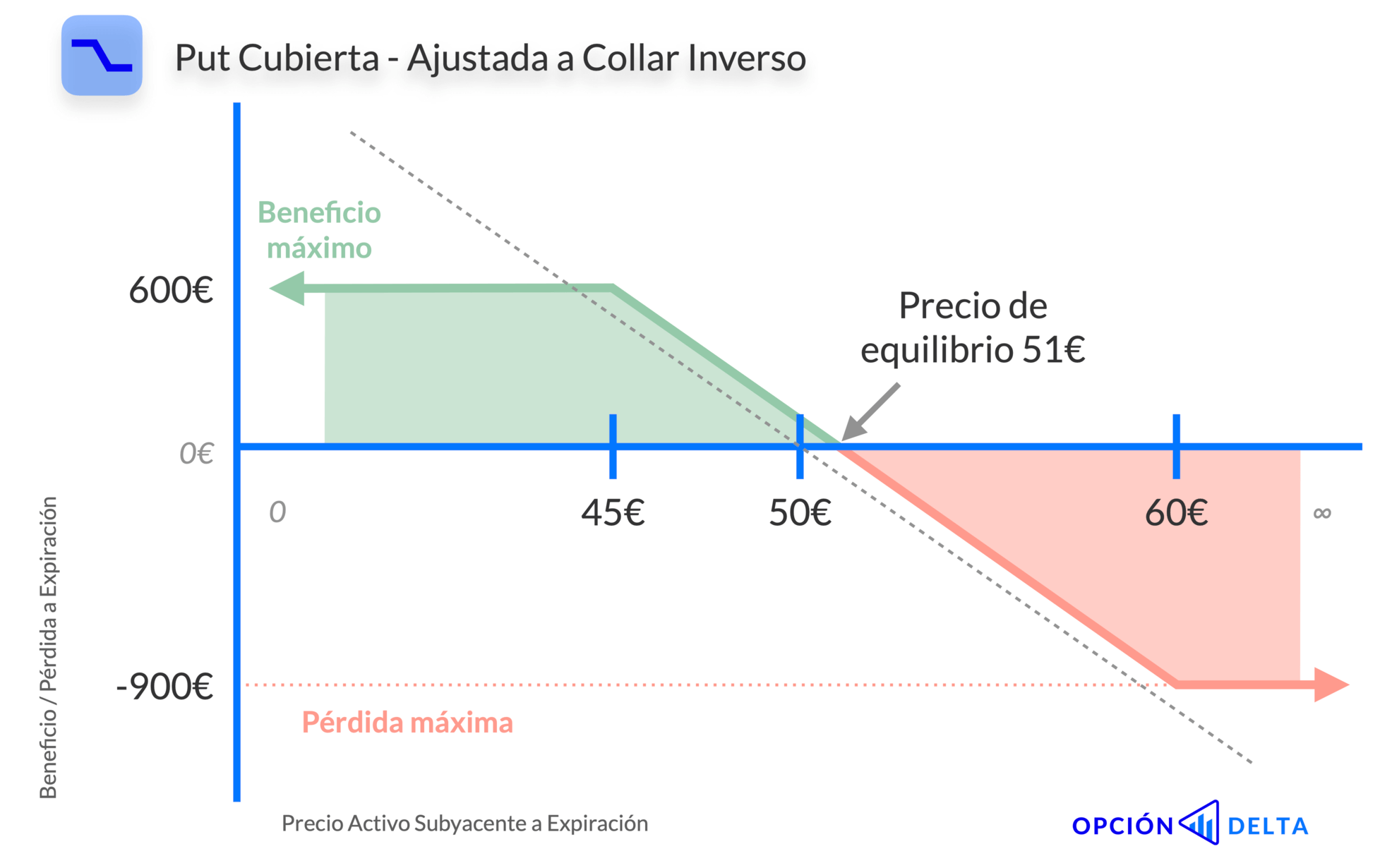

Protección de una Put Cubierta

Se puede proteger una put cubierta de varias formas:

-

Ajustando el precio strike al alza si el precio de las acciones subyacentes aumenta. Al hacer esto se recibirá un crédito adicional, lo que a su vez ayudará a paliar parcialmente el aumento del precio de la acción, aunque a su vez limitará el potencial alcista de la posición si la acción se da la vuelta. Para hacer esto se debe comprar para cerrar (CPC) la put corta existente (por menos dinero de lo que se vendió inicialmente) y vender para abrir (VPA) una nueva a un precio strike superior.

-

Convirtiendo la put cubierta en un Collar Inverso a través de la compra de una opción call con un precio strike superior. La call larga otorga al inversor el derecho a recomprar sus acciones al precio strike del contrato, protegiéndolo de una gran subida en el precio. Para comprar esta opción call el inversor tendrá que pagar un débito. Este débito reducirá total o parcialmente el crédito recibido al vender la put corta.

Put Cubierta sintética

Una put cubierta sintética también es conocida como un Poor Man’s Covered Put. Un poor man’s covered put es una gran alternativa a la put cubierta convencional para cuentas pequeñas. Esta estrategia se puede utilizar para replicar una put cubierta con mucho menos capital y mucho menos riesgo que una put cubierta.

Una put cubierta sintética está formada por dos partes:

-

Comprar una opción put muy en el dinero (ITM) con una fecha de expiración muy alejada (también conocido como LEAPS). Esto replica la venta en corto de acciones, pero con un desembolso de capital mucho menor.

-

Vender una opción put fuera del dinero (OTM) en una fecha de expiración cercana contra la posición anterior. Las constantes primas que se recibirán al vender opciones put con menos tiempo hasta la expiración ayudarán a compensar el coste de la put larga.

Una put cubierta sintética tiene un beneficio potencial limitado a la amplitud de los strikes de las put menos el débito neto pagado. A su vez, el riesgo máximo de una put cubierta sintética está limitado a la prima pagada por la put larga de más duración. Este riesgo disminuirá cada mes en igual cantidad a los créditos recibidos al vender las put cortas.

Apunte de Opción Delta

La venta en corto de acciones ordinaria es una operación con un 50% de probabilidades de beneficio, en la que solo se obtendrá beneficio si se acierta la dirección del mercado. Es por este motivo que en Opción Delta casi siempre preferimos vender put cubiertas contra nuestra posición corta en acciones, en lugar de tenerlas desnudas.

Una put cubierta nos permite obtener constantes beneficios de unas acciones vendidas, aunque su precio no se mueva o suba ligeramente. Esto a su vez reduce el riesgo y la pérdida máxima si las acciones suben mucho.

Al vender una put cubierta es importante tener en cuenta varias consideraciones:

-

En Opción Delta, siempre que sea posible, intentaremos vender la opción put por debajo del precio de venta de las acciones. Si no fuese posible, buscaremos abrir el strike con un delta de 30 o inferior. Esto nos proporcionará una prima aceptable con la que podamos rentabilizar las acciones cortas, a la vez que tenemos una alta probabilidad de beneficio (y en este caso, de no ser asignados).

-

La prima a cobrar es un factor clave. Si solo podemos cobrar 0,10€ por contrato (esto es un ejemplo para valor con altos precios, por ejemplo: 100€/acción), sería más interesante considerar otra estrategia, esperar a que la acción baje de nuevo su precio, o esperar a que haya un aumento en la VI.

-

Según diversos estudios lo ideal es entrar en esta operación a unos 45 días hasta la expiración.

Resumen de Estrategia

Direccional

Estrategia Bajista

Venta de Contratos

Recibes dinero por abrir la posición

Estrategia Compuesta

Combina Acciones con una Put Corta

Beneficio Limitado

Tiene un beneficio máximo definido

Riesgo Indefinido

Tiene una pérdida potencial ilimitada

Tiempo

El paso del tiempo beneficia a la Put Cubierta

Volatilidad

Una reducción beneficia a la Put Cubierta

Todas las estrategias

Todas las estrategias

Call Larga

Put Larga

Call Corta

Put Corta

Call Spread Alcista

Call Spread Bajista

Put Spread Alcista

Put Spread Bajista

Call Cubierta

Put Cubierta

Put de Protección

Straddle Corto

Straddle Largo

Strangle Corto

Strangle Largo

Iron Condor

Iron Condor Inverso

Iron Butterfly

Iron Butterfly Inverso

Collar

Curso Profesional

YA DISPONIBLE

Nuestras estrategias más avanzadas, optimización fiscal y mucho más.

ACCESO VITALICIO