Curso de Iniciación

Lección 4 de 18

¿Qué son las Opciones CALL?

En esta lección aprenderás detalladamente todo lo que necesitas saber y entender del primer tipo de contrato: Opciones CALL

Introducción

En las lecciones anteriores aprendimos que un Contrato de Opciones sobre acciones es simplemente un contrato que nos permite comprar o vender una acción a un precio determinado (Precio Strike) a una fecha determinada (Expiración).

Debemos recordar que cada contrato está compuesto por 100 acciones del subyacente y que la prima que se paga, o se recibe, por negociar el contrato se calcula por acción. Es decir, si pagamos 1€ de prima/acción x 100 acciones = el contrato nos costaría 100€. El precio de la prima depende de la cotización del subyacente (al fin y al cabo las Opciones son un producto que deriva de la acción cotizada y depende de ellas) y el tiempo hasta la expiración.

Existen dos tipo de contratos de Opciones. En esta lección vamos a ver en detalle el primero, contrato de Opción CALL.

¿Qué es una Opción CALL?

Una opción CALL es un contrato que nos permite COMPRAR 100 acciones de una empresa a un precio determinado a la fecha de expiración del contrato (o antes si son americanas). Este contrato nos da el derecho, pero nunca la obligación, a comprar dichas acciones.

CONTRATO CALL = CONTRATO DE COMPRA

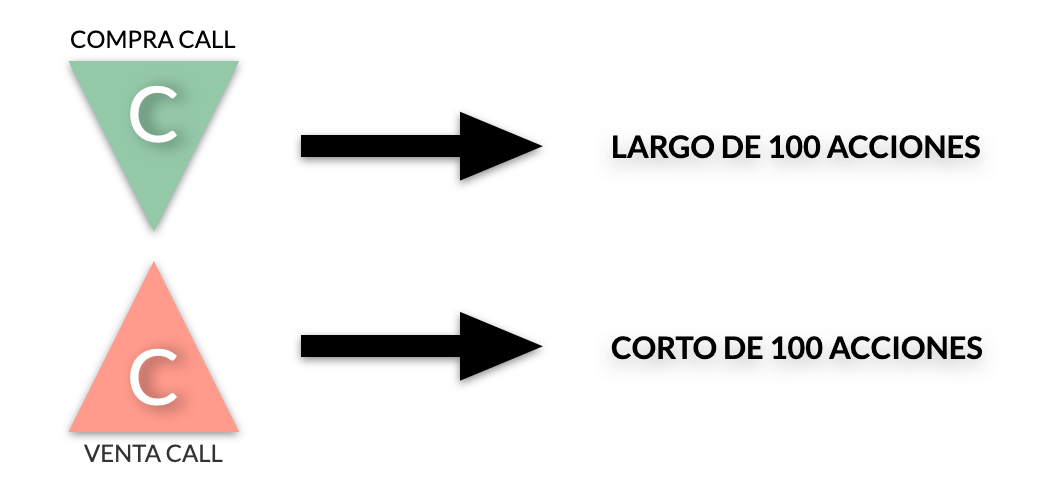

También podemos vender un contrato CALL, lo que nos obligaría a vender 100 acciones al precio strike acordado en la fecha de expiración del contrato si el precio al que cotiza es superior al precio strike elegido. Es la otra cara de la moneda, el comprador de la CALL paga una prima por tener el derecho a comprar y si a la finalización del contrato, el precio está más alto que el precio estire, ejercerá su derecho. Por el contrario, el vendedor se ve en la obligación de vender las acciones al precio strike acordado a cambio de recibir esa prima.

Si has comprado un contrato CALL y el precio de la acción sube por encima del precio strike, el valor del contrato (la prima), también aumenta y tendrá más valor de lo que tenía anteriormente porque te permite comprar las acciones con un descuento (tu precio strike).

Por el contrario, si el precio de la acción baja por debajo de tu precio strike, el valor de tu contrato CALL también disminuye porque si a la expiración se mantiene así, el contrato expirará sin valor para el comprador y no tendrá ningún uso.

¡NADIE COMPRARÍA ACCIONES MÁS CARAS DE LO QUE LAS PUEDE ADQUIRIR EN EL MERCADO!

Cuando tienes comprada una CALL no estás obligado a comprar las acciones a la expiración del contrato. Puedes cerrar la posición y coger el beneficio, o pérdida, sin llegar a comprar la acción. Por ejemplo: compras una CALL a un precio strike de 100€, si la acción sube a 120€, el valor de tu CALL también subirá. Si decides no comprar las acciones, podrías volver a vender el contrato antes de la expiración obteniendo un beneficio en la diferencia de la prima.

Si estas corto en una CALL, estás obligado a vender 100 acciones a la expiración del contrato si el precio de estas se encuentra por encima de tu precio strike y decides mantener abierto el contrato hasta la expiración. En los contratos de opciones americanas, esta asignación de venta de acciones puede suceder antes de la fecha de expiración del contrato si la otra parte decide ejecutar su derecho antes. En las europeas, no. Si quieres saber más sobre esto ve a la Lección 1: ¿Qué son las Opciones?. No te preocupes porque hay algunos movimientos que aprenderemos más adelante, que podemos realizar para prevenir ser asignados temprano en los contratos americanos. Como en la compra de CALL, cuando estamos cortos podemos cerrar la posición antes de tiempo (comprando de nuevo el contrato) y realizar la ganancia o pérdida que tengamos.

Hay más variables que mueven el precio de una opción CALL, pero desde una perspectiva de precio del subyacente, así es como funcionan:

Compra de Opción CALL

Comprar una CALL es lo más parecido a comprar directamente 100 acciones de una empresa. Ambas estrategias se benefician de un aumento en los precios del activo y en ambas tienes un potencial de revalorización ilimitado.

El que compra una CALL lo hace porque espera un incremento en los precio de la acción y tiene la esperanza de vender más tarde a un mayor precio para realizar beneficio.

Cuando compras una CALL (al igual que cuando compras una PUT) tienes que pagar una prima para poder realizar la operación, y para ganar dinero tienes que acertar la dirección del mercado antes de que el contrato expire y que este valga más de lo que pagaste para abrir la operación.

A diferencia de comprar las acciones directamente, cuando compramos una CALL, la mayor pérdida que podemos tener es la prima que pagamos para abrir la operación, sin embargo, tu beneficio máximo teóricamente sigue siendo ilimitado porque no hay techo para la subida de una acción.

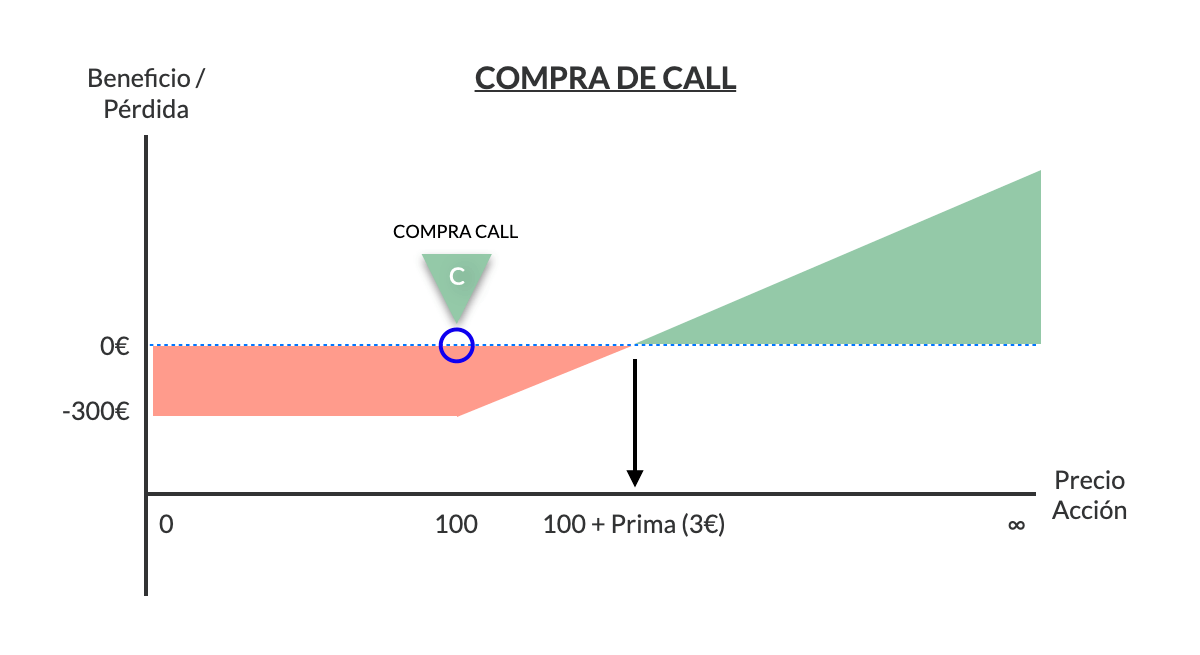

En el siguiente ejemplo podemos ver de manera gráfica la compra de una CALL a un precio strike de 100€. Para poder abrir este contrato pagamos una prima de 3€/acción. Por tanto, ya sabemos que nuestra potencial pérdida máxima en esta operación es de 300€, no podemos perder más que eso. Por otro lado, la ganancia potencial que podemos tener es ilimitada si la acción sube indefinidamente.

Para poder comenzar a hacer dinero la acción tendrá que subir por encima de 100€ (nuestro precio strike) + 3€ (prima que hemos pagado) = 103€. este será nuestro «Punto de Rotura» en el que nuestra operación comenzará a tener beneficios. Todo lo que aumente por encima de ese precio, es dinero que nos embolsaremos con esta operación.

Si a la finalización del contrato, la acción se encuentra por debajo de 100€, perderemos íntegramente la prima pagada inicialmente (300€), pero nunca más de eso.

Este tipo de operaciones pueden parecer muy interesantes y muy rentables a primera vista, pero hay otros favores, como el valor extrínseco, que hacen que no sean tan lucrativas como parecen. Por este motivo el beneficio (la zona marcada en verde) no comienza en el precio de la acción (circulo azul), sino que cuando compramos una CALL pagamos un valor extra (valor extrínseco) por el tiempo que falta hasta la expiración y la opinión que tiene le mercado de hace donde irá el precio de la acción.

Es importante recordar que las opciones tiene una fecha de expiración. Cuando compras una opción CALL estás arriesgando el 100% de la prima pagada y las probabilidades de que esto suceda son más altas que las de perder el 100% de tu capital comprando acciones ordinarias porque la empresa tendría que cerrar e irse a 0€ para que esto sucediese. Con las opciones CALL, el precio de la acción simplemente necesita estar por debajo del precio strike a la expiración del contrato para que este no tenga ningún valor.

Venta de Opción CALL

Cuando vendemos una CALL, al contrario que en la compra, queremos que el precio de las acciones baje por debajo del precio strike para no estar obligados a vender las acciones.

El mayor beneficio que tiene la venta de CALL es que no necesitamos que el precio de la acción caiga para ganar dinero. Este puede caer, quedarse igual o incluso subir un poco; siempre y cuando no supere nuestro pecio strike a la expiración, ganaremos dinero.

Puede parecer complejo al principio, pero nada más lejos de la realidad.

Pensemos en ello como el vendedor de una casa que cobra por la reserva de unos posibles compradores. Si al comprador no le interesa finalmente adquirirla (porque puede comprar otra similar más barata por ejemplo), el vendedor se podrá quedar con la reserva íntegramente.

Vender una CALL te obliga a vender 100 acciones a un precio strike determinado a la expiración del contrato, pero para que esto suceda el precio de la acción debe de ser superior al precio strike.

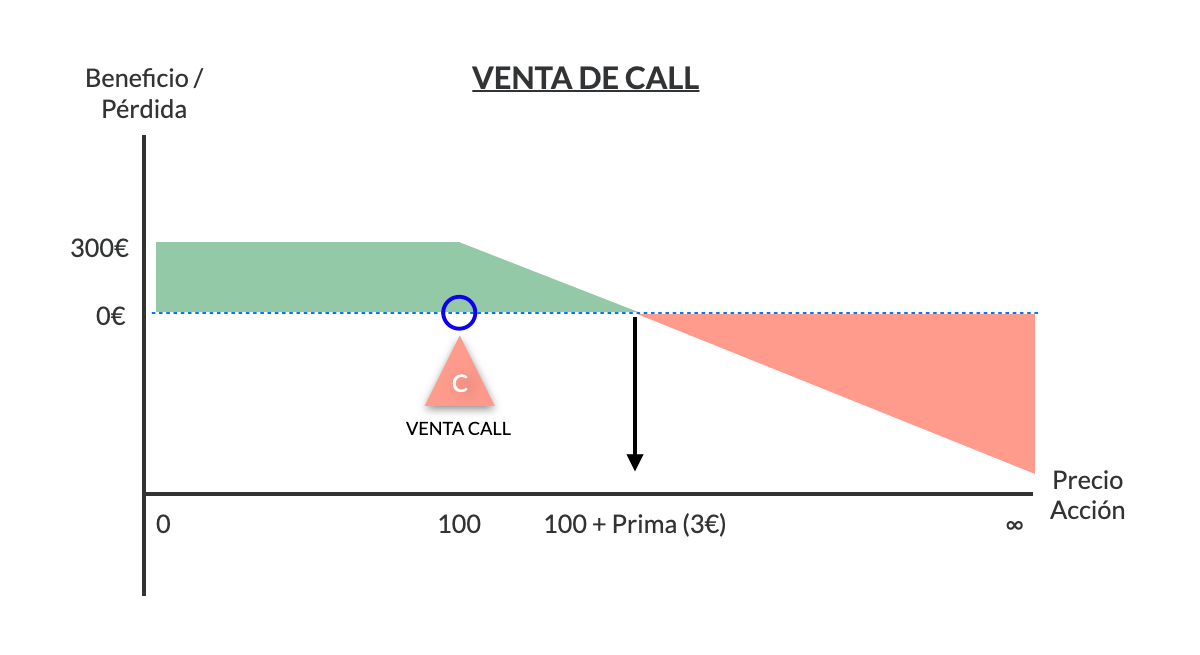

Como puedes observar en el ejemplo que ponemos a continuación, cuando vendes una CALL, tu beneficio es limitado a la prima que recibes del comprador del contrato. Da igual cuanto suban las acciones, tu beneficio será solamente la prima cobrada.

Esto, que a primera vista puede sonar no muy alentador, es en realidad una gran oportunidad porque las investigaciones y los datos demuestran que la prima que normalmente se paga es demasiado cara en comparación con el movimiento final que tiene la acción en la mayoría de ocasiones y escenarios. Por lo que estaríamos constantemente cobrando una prima sobrevalorada porque el mercado espera más movimiento del que realmente se producirá.

En el ejemplo anterior, si el precio de la acción a vencimiento es inferior a nuestro precio strike (100€), el contrato expirará sin valor y nos quedaremos con el 100% de la prima cobrada inicialmente.

Si el precio de la acción se fuese por encima de tu precio strike, la pérdida máxima potencial sería ilimitada ya que, como decimos, las acciones pueden subir hasta infinito.

¡TEORICAMENTE, CLARO!.

En Opcion Delta preferimos vender opciones porque podemos ser rentables si el precio de las acciones baja, se queda igual o sube un poco a la expiración del contrato.

Esto puede sonar un poco difícil al principio, pero puedes comprarlo con un contrato de seguro. El comprador de una opción sería el tomador de un seguro y el vendedor de la opción sería la empresa aseguradora. Esta empresa estaría asegurando al tomador del seguro en caso de debacle.

Posible debacle: inversor que está corto de unas acciones y tiene miedo a que suba el precio.

Solución: pagar una prima a la empresa aseguradora (el vendedor del contrato CALL) para que le asegure la recompra de sus acciones a un buen precio.

Simplemente un Apunte Final

Aunque teóricamente, vender CALL nos expondría a un riesgo ilimitado, la probabilidad de beneficio en este tipo de operaciones suele ser superior al 50% porque podemos hacer dinero incluso si nos equivocamos en la dirección.

Pero algo mucho más importante y útil es que si estamos pensado en ponernos cortos en una acción, podemos vender CALL en vez de entrar directamente en el mercado. Esto nos ayudaría a vender las acciones a un precio más alto y además cobrar una prima por ello.

Curso de Iniciación

Lección 4 de 18

Curso Profesional

YA DISPONIBLE

Nuestras estrategias más avanzadas, optimización fiscal y mucho más.

ACCESO VITALICIO