Curso de Iniciación

Lección 11 de 18

Expiración y Asignación de Opciones

En esta lección aprenderás más sobre el proceso de expiración y asignación: como funciona, que partes están involucradas, reguladores de mercado y que supone para un inversor en Opciones.

Introducción

Como hemos visto en las lecciones anteriores, los contratos de opciones tienen una vida limitada, una fecha en la que dejan de tener validez, y que además son derivados de otro activo financiero: acciones, ETFs o índices. Por lo tanto están regulados de manera diferente a las propias acciones. Cuando un contrato de opciones expira puede darse el caso de que al vendedor del contrato se le asignen acciones del activo original. (Si quieres saber más sobre los contratos de opciones mira la Lección 3: Contratos de Opciones al Detalle).

Para muchos inversores el proceso de expiración y asignación de las opciones puede resultar confuso e incluso ser uno de los escenarios más temidos. En esta lección desgranaremos todo el proceso para que puedas entender como funciona exactamente y así poder tener plena confianza en tu operativa con opciones sintiéndote seguro incluso si te encuentras en esta situación.

Expiración y Asignación

Organismo Regulador

Lo primero que debemos preguntarnos de todo el proceso de expiración y asignación es ¿quién regula todas estas transacciones?, ¿hay algún organismo que nos asegure el pago del beneficio como con las acciones?.

La respuesta es: SÍ, cada mercado tiene su propio regulador, pero el más importante es la Corporación de Compensación de Opciones o Options Clearing Corporation (OCC). La OCC es una organización que actúa como compensación y liquidación central de las transacciones de opciones financieras negociadas en EE.UU. Su objetivo es infundir estabilidad en el mercado de derivados.

La OCC actúa como ente garante para asegurar que se cumplan las obligaciones derivadas de los contratos que se emiten. Se encargan de hacer efectivas las expiraciones y asignaciones.

Es importante tener en cuenta que la OCC no está al otro lado de una operación en opciones, simplemente es el «arbitro» que se encarga de que, tanto el comprador como el vendedor de un contrato de opciones, cumplan con sus obligaciones y de que se hagan efectivos sus derechos, así como de que la parte ganadora de un contrato cobre su beneficio y este esté asegurado incluso cuando la parte contraria no puede hacerlo efectivo.

En España, este desempeño lo hace la MEFF (Mercado Español de Futuros Financieros), son los encargados de gestionar las garantías, cobros y pagos del mercado de derivados (futuros y opciones) en la Bolsa Española.

Expiración

Todo contrato de opciones tiene una fecha límite de expiración en la que el contrato deja de tener validez para ambas partes. Es el último día para cerrar o ejercer tu contrato, si no lo haces entonces, ya no podrás hacerlo.

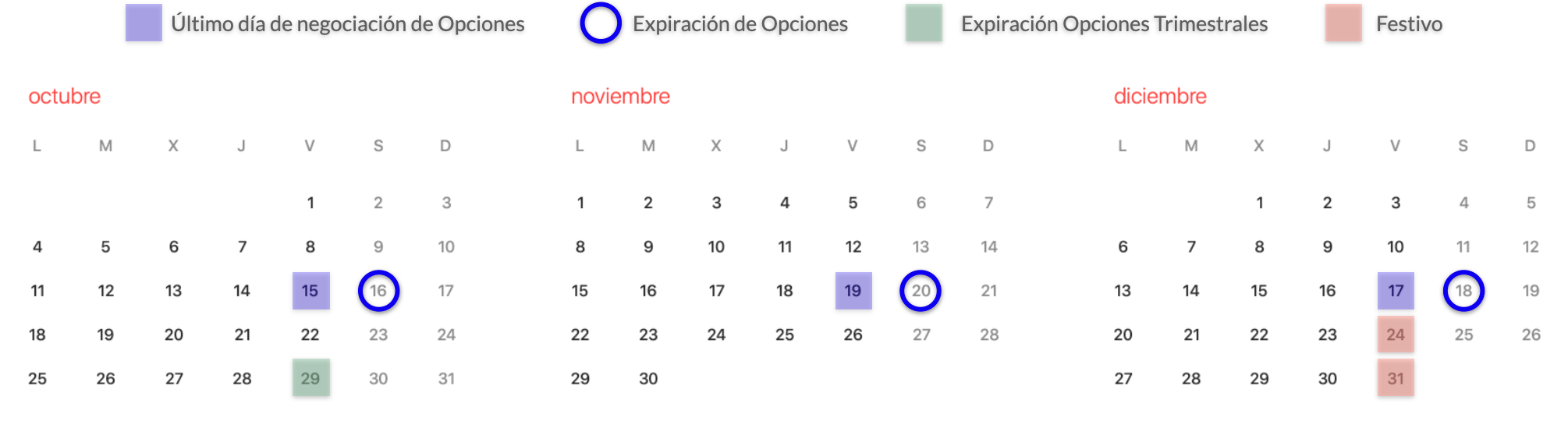

Existen varios tipos de contratos en función de la fecha de expiración:

-

- Semanales: expiran el sábado de cada semana.

- Mensuales: expiran el tercer sábado de cada mes. Estos son los más utilizados por el mercado.

- Trimestrales: expiran el último viernes de cada mes de expiración. Hay 3 ciclos de expiración para los vencimientos trimestrales:

- Primer ciclo: Enero, Abril, Julio y Octubre

- Segundo ciclo: Febrero, Mayo, Agosto y Noviembre

- Tercer ciclo: Marzo, Junio, Septiembre y Diciembre

- «LEAPS»: de sus siglas «Long-Term Equity Anticipation Securities» son contratos de más de un año de duración.

La mayoría de los activos cotizados solo tienen contratos de opciones mensuales porque son los más utilizados por el mercado. Los demás tipos de contratos son solo ofrecidos por algunos activos más populares como Apple o Índices Americanos.

La fecha de expiración también va directamente asociada a la prima ya que, como podrás imaginar, los contratos con más tiempo hasta la expiración serán más caros, es decir, tendrán una prima más alta porque hay más riesgo para el vendedor. Muy similar a los contratos de seguros: cuanto más tiempo queramos asegurar un coche, más cara será la póliza que tengamos que pagar. Esto se traduce a que tienen un mayor valor extrínseco, valor extra, asociado al tiempo que queda hasta la expiración.

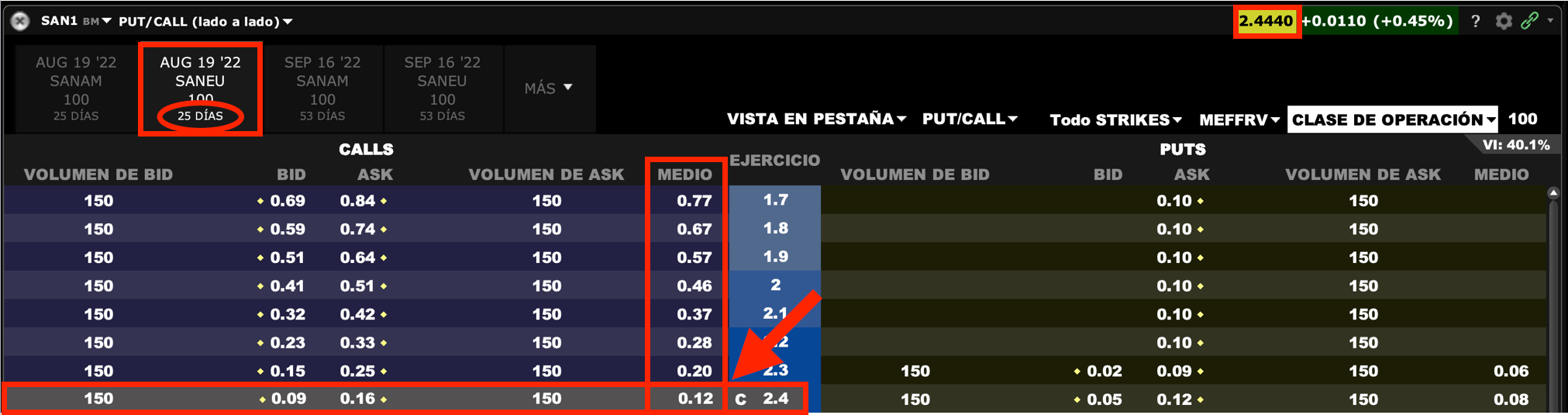

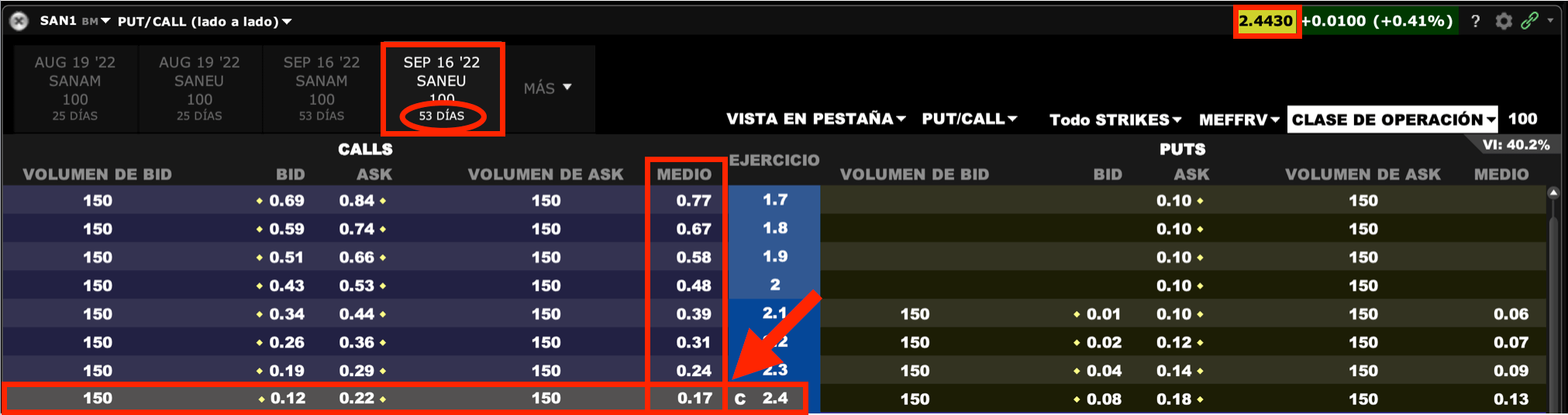

Como puedes ver en el ejemplo real que ponemos a continuación: un contrato de opciones sobre el Banco Santander con un precio strike ATM de 2,4€ está cotizando a 0,12€ de prima con una fecha de expiración de 1 mes. Pero si extendemos la expiración 1 mes adicional, es decir 2 meses totales, la cotización de la prima aumenta hasta 0,17€. Estos 0,05€ adicionales son valor extrínseco, valor añadido al contrato en base a un mayor tiempo hasta la expiración.

En Opción Delta nos aseguramos de no asumir mucho riesgo en comparación con el potencial beneficio. Idealmente, un vendedor de opciones debería encontrar un periodo adecuado en el que el balance tiempo-hasta-expiración/prima-recibida sea óptimo. Basándonos en algunas investigaciones y experiencias propias, este periodo comprende entre 30 y 60 días, siendo 45 días el mejor número.

Durante este periodo de tiempo, el valor extrínseco de los contratos de opciones empieza a reducirse más rápidamente ya que comienza a haber más posibilidades de que a la expiración solo tengan su valor intrínseco y nada más. Esta reducción es beneficiosa para los vendedores de contratos en condiciones normales y además les da tiempo suficiente para ajustar sus posiciones si se vuelven en contra.

Si nos situásemos muy cerca de la expiración, el valor del contrato (prima) sería muy bajo en relación al riesgo que asumimos, es decir, estos contratos apenas tienen ya valor extrínseco y la cantidad que estoy cobrando, en relación al riesgo que tengo, hace que no merezcan la pena.

Por el contrario, tampoco nos interesa alargar mucho la fecha de expiración a cambio de una mayor prima. Los contratos con fechas de expiración muy lejanas tienen mayor valor extrínseco, pero muchas cosas pueden suceder durante un periodo tan largo. Además, el valor extrínseco de estos contratos no se verá reducido tan rápidamente sino que se mantendrá alto durante más tiempo, y esto como vendedores no nos interesa.

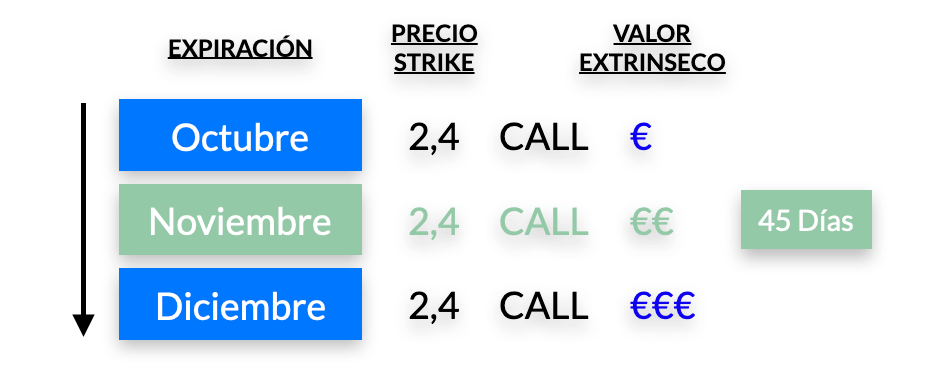

En el siguiente ejemplo seguramente escojamos la expiración de Noviembre que tiene 45 días hasta la expiración para cobrar una buena prima y darnos tiempo suficiente para obtener beneficio. La expiración de Septiembre probablemente tendrá una prima muy reducida y la de Diciembre, demasiado tiempo hasta la expiración.

Aunque las opciones expiran el sábado, dejan de negociarse el día anterior, el viernes. Este es el último día para operarlos, sin embargo las transacciones de ejercicio y asignación se llevan a cabo al día siguiente, el sábado. Un inversor que mantenga un contrato de opciones vendido hasta el día de la expiración y se le asignen las acciones, no verá estas en su cuenta hasta el sábado, que es la verdadera fecha de expiración. En caso de que el viernes fuese festivo, el último día de negociación se trasladaría al día hábil inmediatamente anterior.

Pero, ¿cómo funciona exactamente este proceso de ejercicio y asignación? Vamos a verlo.

Ejercicio y Asignación

El ejercicio y la asignación se refieren al proceso de liquidación en concordancia con los términos de un contrato. El ejercicio y la asignación de un contrato de opciones son dos caras de una misma transacción.

El comprador de una opción puede ejercer su derecho a adquirir o vender la acción (u otro activo subyacente) de su contrato de opciones al precio strike acordado. Los compradores de los contratos son los únicos que tienen, y pueden, ejercer este derecho de ejercicio. Por otro lado, el vendedor de la opción será asignado con la tarea de vender o comprar el activo subyacente al comprador de la opción.

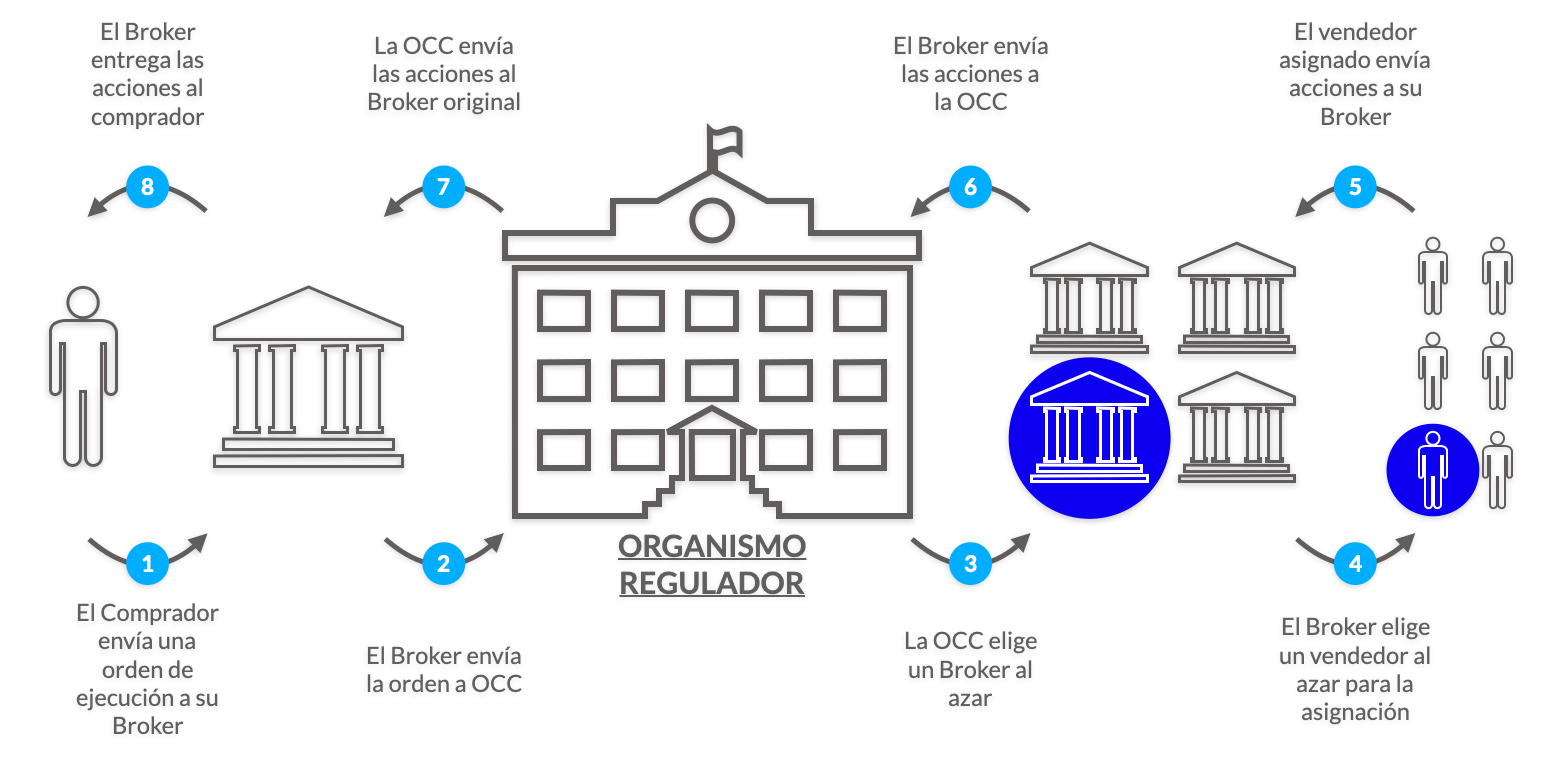

Proceso

Este proceso de ejercicio y asignación es facilitado por el organismo regulador correspondiente, como hemos visto al inicio de esta lección, y el proceso es el siguiente (ponemos como ejemplo la compra de una opción CALL para que sea más sencillo de entender).

-

- El comprador de una CALL envía una orden de ejercicio a su broker.

- El broker envía una orden de ejercicio al organismo regulador (OCC, MEFF, etc.).

- El organismo regulador manda una orden de ejercicio aleatoriamente a un broker miembro que tenga posiciones cortas en ese contrato.

- El broker asigna el ejercicio a uno de sus cliente con posiciones cortas en ese contrato, bien al azar o por orden de entrada en la operativa (primero que ha vendido, primero asignado).

- El vendedor asignado debe enviar a su broker las acciones para cumplir con su orden de asignación.

- El broker a su vez se las envía al organismo regulador, quien las enviará de vuelta al broker inicial y este al comprador de la opción.

Por supuesto todo este proceso es automático y sucede en segundos.

Hay que tener en cuenta que la mayoría de opciones se cierran antes de la expiración o expiran sin valor. En base a los datos de la OCC, los compradores de opciones solamente ejercen alrededor del 7% de los contratos de opciones.

Tipos de Liquidación

Dependiendo del activo subyacente que estemos negociando en nuestro contrato de opciones, se pueden dar 2 tipos de liquidación: acciones físicas o dinero en efectivo.

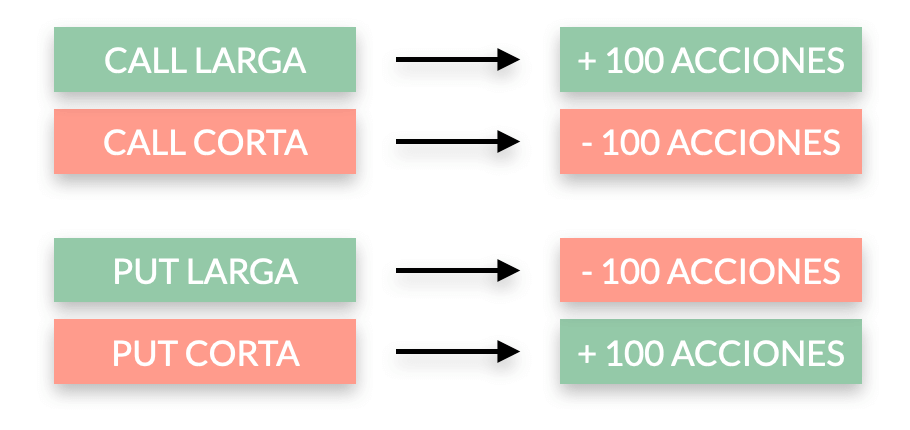

- Los contratos de opciones cuyo subyacente es una acción de una compañía, tendrán un método de liquidación de acciones físicas, es decir, en la asignación se transfieren las propias acciones de la compañía. La mayoría de los contratos de opciones son de este estilo ya que las acciones son un activo fácilmente transferible.

En función del tipo de contrato que estemos negociando (CALL o PUT), la conversión en esta transferencia es la siguiente:

- Por otro lado tenemos las opciones cuyo método de liquidación es a través de entrega de dinero en efectivo a la expiración. Nos encontramos con este método cuando es imposible transferir el activo subyacente, por ejemplo en opciones sobre índices. Al contrario que las acciones, no podemos comprar o vender un índice directamente en el mercado, por lo que, ante la imposibilidad de transferir el activo, se transfiere el equivalente en dinero efectivo.

Contratos Americanos y Europeos

En función de CUANDO puede ocurrir el ejercicio/asignación de un contrato, encontramos dos tipos de contratos de opciones: contratos americanos y contratos europeos.

- En un contrato con estilo americano la asignación puede ocurrir en cualquier momento desde la adquisición del contrato hasta la fecha de expiración. El comprador puede ejercer su derecho en cualquier momento que quiera. Por ejemplo, podría ejercer su derecho a adquirir las acciones 10 días antes de la expiración, al precio strike acordado.

Normalmente esto no suele ocurrir. La mayoría de las asignaciones ocurren la última semana, incluso los últimos días, justo antes de la expiración del contrato. Una asignación antes de la expiración puede ocurrir, por ejemplo, porque el comprador quiere tener la posibilidad de obtener unos dividendos que una compañía va a repartir.

- Por otro lado, los contratos con estilo europeo solamente pueden ser asignados el día de la expiración del contrato, es decir, el último día. El comprador no tendrá la posibilidad de ejercer su derecho antes de esta fecha. Este tipo de contratos son menos comunes.

Curso de Iniciación

Lección 11 de 18

Curso Profesional

YA DISPONIBLE

Nuestras estrategias más avanzadas, optimización fiscal y mucho más.

ACCESO VITALICIO