Curso de Iniciación

Lección 13 de 18

Volumen e Interés Abierto

En esta lección te enseñaremos más en profundidad dos de los indicadores de liquidez más importantes: volumen e interés abierto. Ambos son herramientas de gran ayuda a tener en cuenta a la hora de elegir en que contratos de Opciones operar.

Introducción

Como vimos en la lección anterior (Lección 12: Precios Bid y Ask), el spread bid-ask es el primer indicador de liquidez que tenemos en cuenta a la hora de considerar operar, o no, en un activo. Pero también hay otros indicadores que nos dan más información sobre la liquidez y que afectan al spread bid-ask: Volumen e Interés Abierto.

Cuanto más Volumen e Interés Abierto tenga un contrato, mejor serán los precios de oferta y demanda, y más reducido el spread bid-ask, lo que nos ayuda a conseguir mejores precios de adquisición y venta, además de mayor rapidez en la ejecución de operaciones.

Volumen e Interés Abierto

Volumen

En el mercado financiero ordinario el volumen representa el número de acciones compradas/vendidas. En el caso de las acciones es muy sencillo porque el volumen simplemente refleja el número de acciones negociadas en un solo día.

En el mercado de opciones es similar: el número de contratos negociados en un solo día de un subyacente, pero con la diferencia de que las opciones son mucho más diversas porque existe una alta variedad de precios strike y expiraciones diferentes. Básicamente, cuantas más opciones o acciones se negocien en un día, mayor será el volumen.

Para el volumen se tienen en cuenta las operaciones de compra-venta, abiertas y cerradas, siendo simplemente una forma de poner en contexto la actividad diaria de dicha acción u opción. Cuanto más se opere una opción o acción, mayor será el número que hay de compradores y vendedores, lo que generalmente es equivalente a un spread bid-ask más reducido. Cuanta más actividad haya alrededor de una opción o acción, mejores serán los precios de los acuerdos de compra-venta que se alcancen.

Un mayor volumen es equivalente a un spread bid-ask más reducido, que es lo que buscamos en nuestras operaciones.

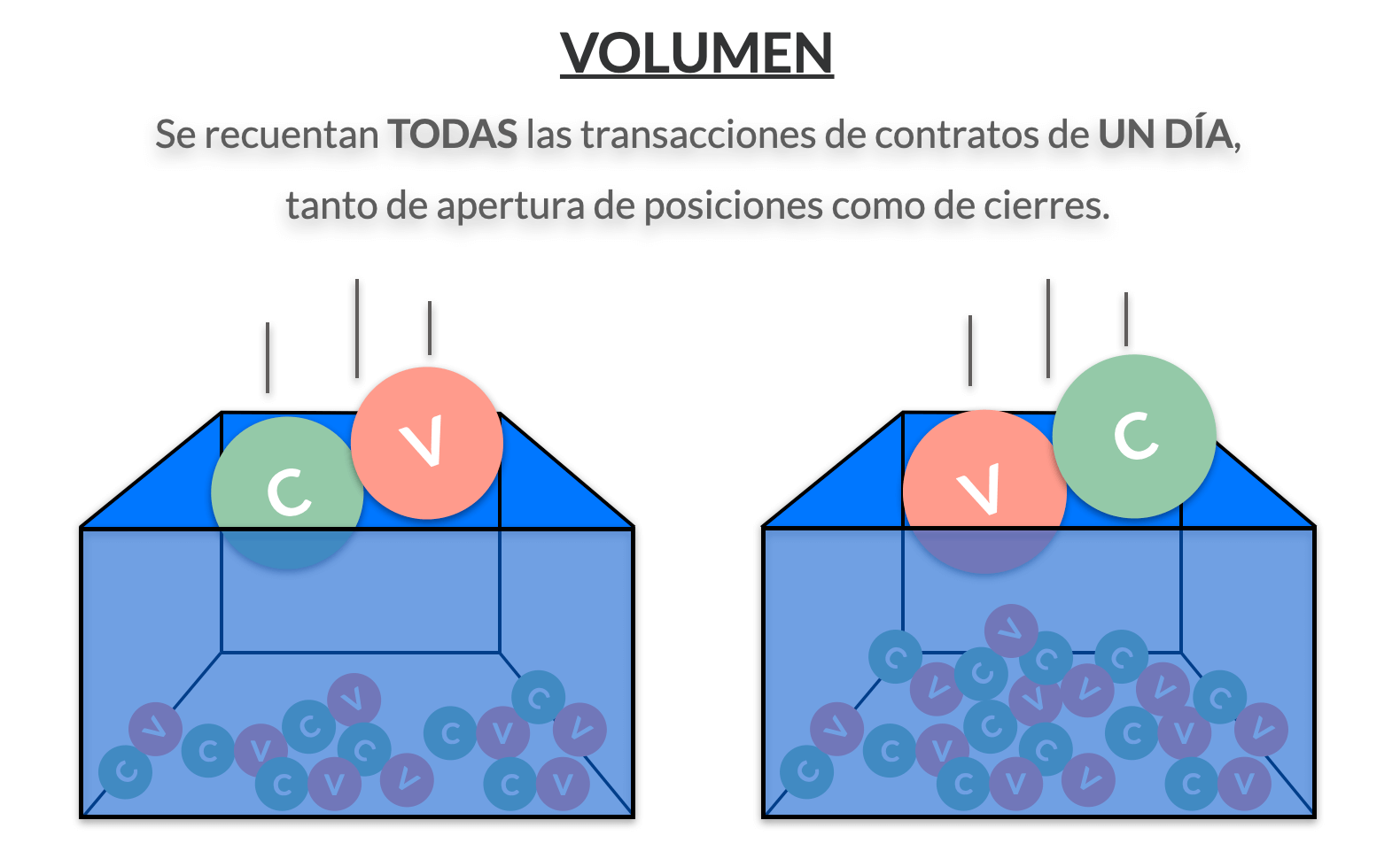

Pongamos un ejemplo de volumen con contratos de opciones: Pedro quiere comprar 3 contratos CALL a María, cuando esta transacción se complete, el volumen diario de operaciones se incrementará en 3 contratos. Si horas más tarde María decide recomprar 2 contratos de los que vendió a Pedro, esto aumentará el volumen diario negociado en 2 contratos. Ahora habrá un volumen de 5 contratos negociados en el día. Independientemente del punto de vista desde el que se mire la transacción (el de Pedro o el de María), o incluso si son operaciones de cierre o de apertura, las transacciones de 3 y 2 contratos se han realizado y por tanto el volumen aumentará en 5 en dicha expiración y precio strike.

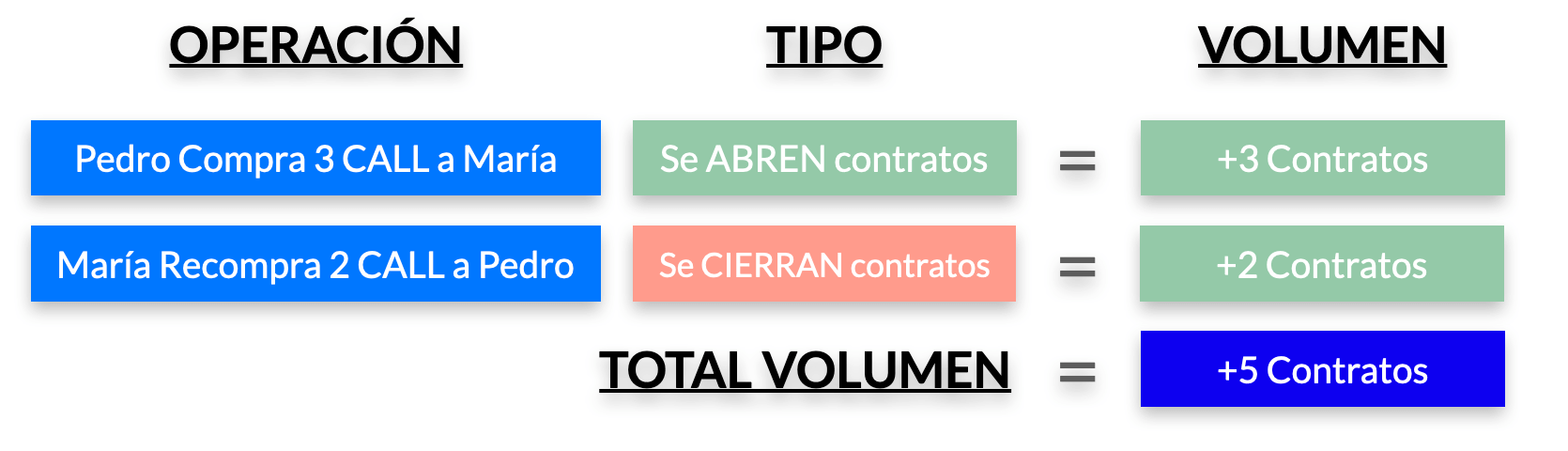

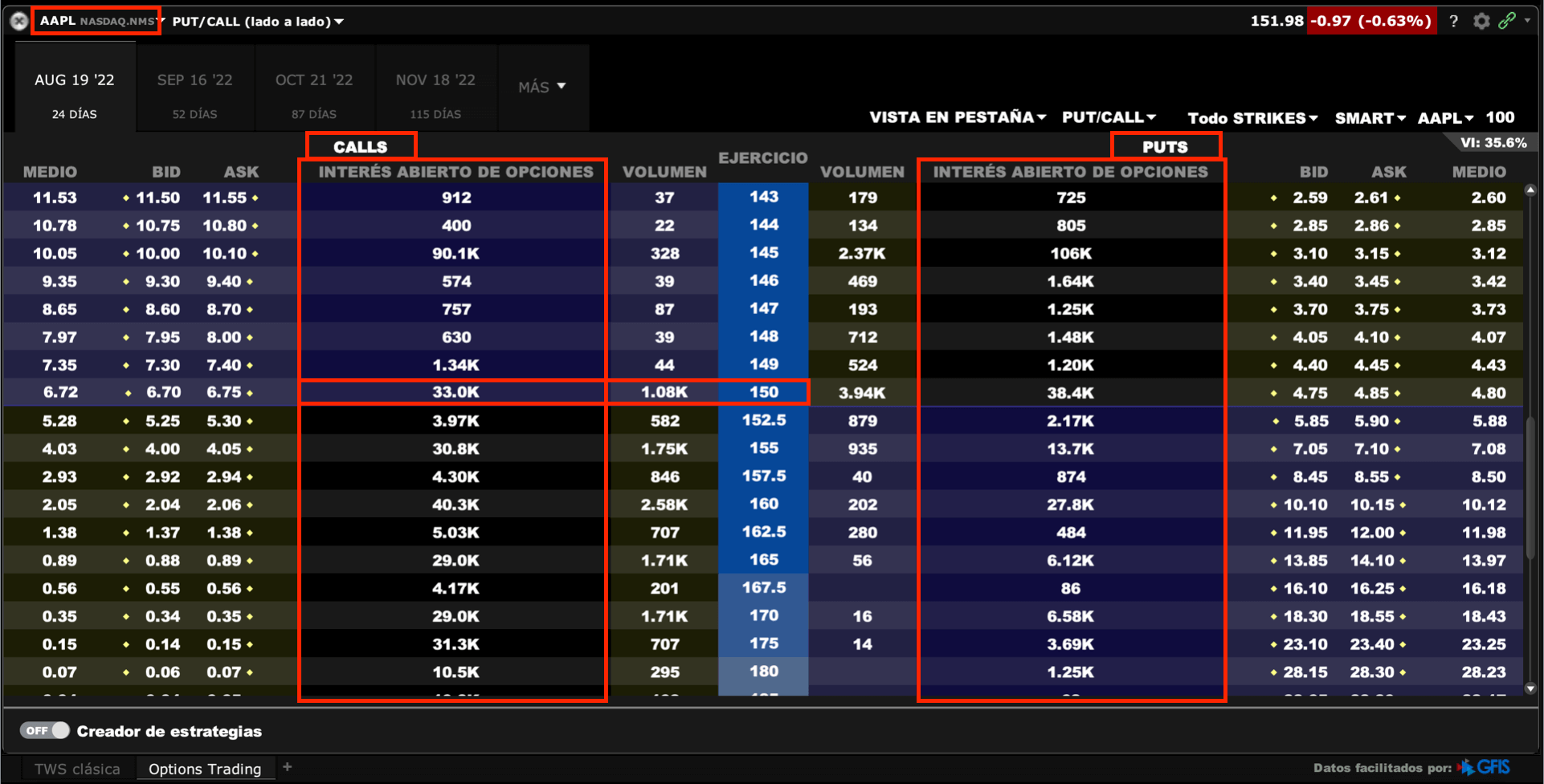

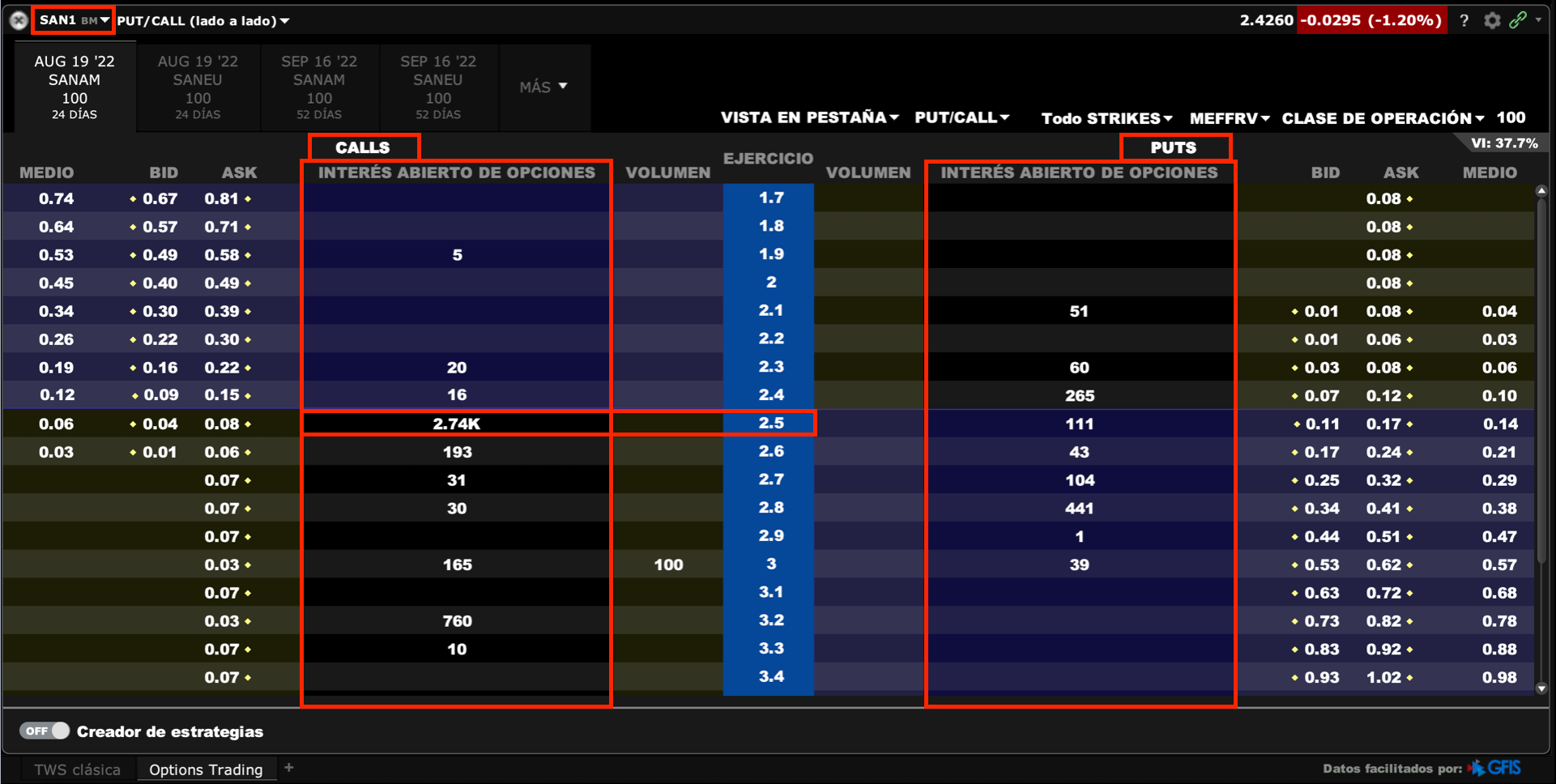

A continuación te mostramos dos ejemplos reales del volumen de contratos de opciones negociadas sobre Apple y Banco Santander. Como podrás comprobar, Apple tiene mucho más volumen, lo que se traduce en una mayor facilidad para entrar y salir del mercado a un mejor precio. En el caso del Banco Santander, el volumen es muy bajo y esto dificultará la operativa, además de conseguir peores precios en la negociación.

Interés Abierto

El interés abierto es el número de contratos pendientes que están activos en un determinado tipo (CALL o PUT), precio strike y fecha de expiración. Son contratos que están abiertos y no han sido cerrados o ejercidos.

El interés abierto es una característica de las opciones que no tienen las acciones. Hay un número fijo de acciones en el mercado, que no se pueden abrir, cerrar o ejercer, simplemente cambiar de manos. Sin embargo los contratos de opciones se crean en base a la acción subyacente y tienen una fecha de expiración, por lo que se pueden «abrir y cerrar», de ahí «interés abierto».

Interés Abierto = Contratos Abiertos/Activos en el mercado.

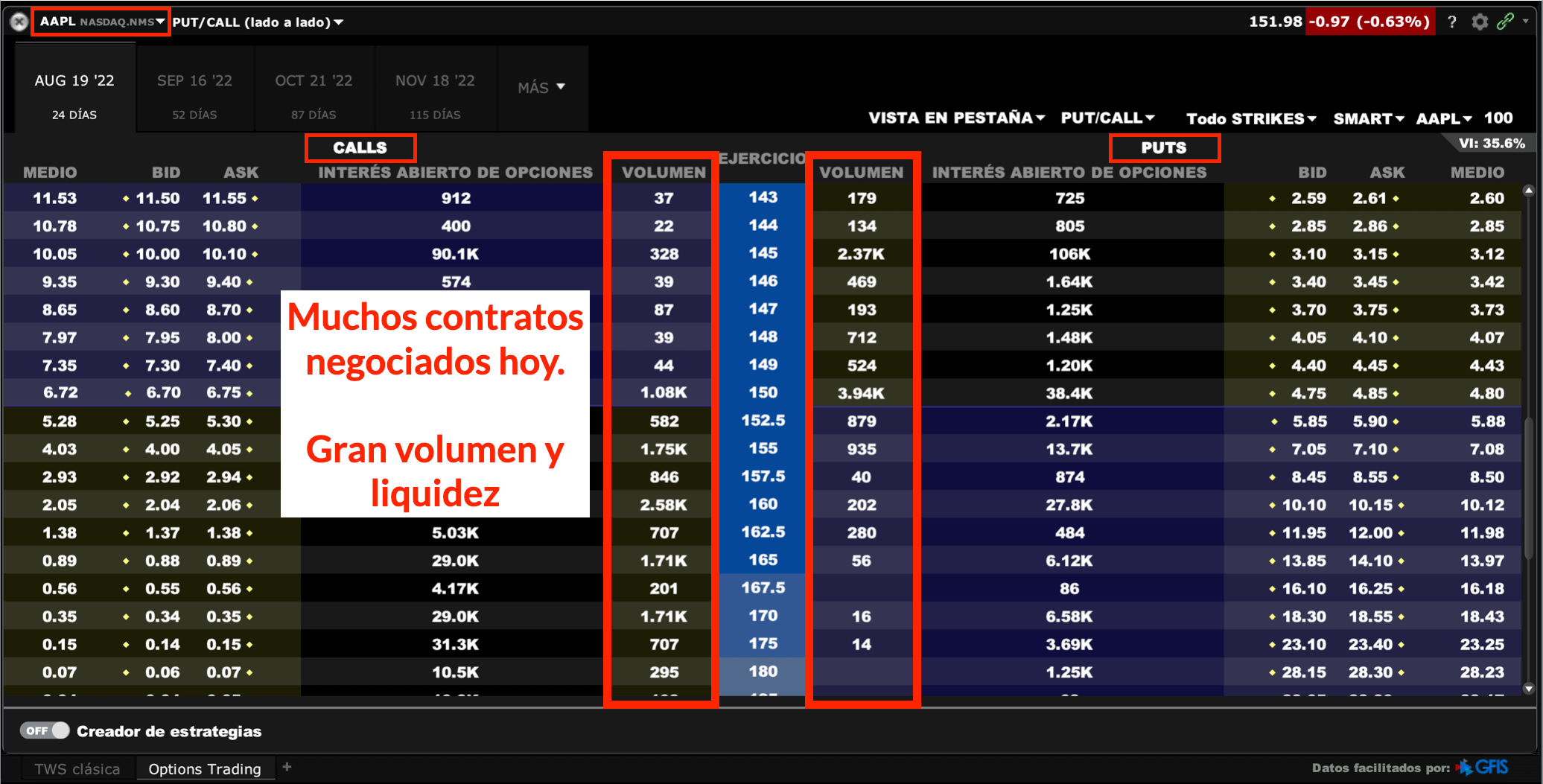

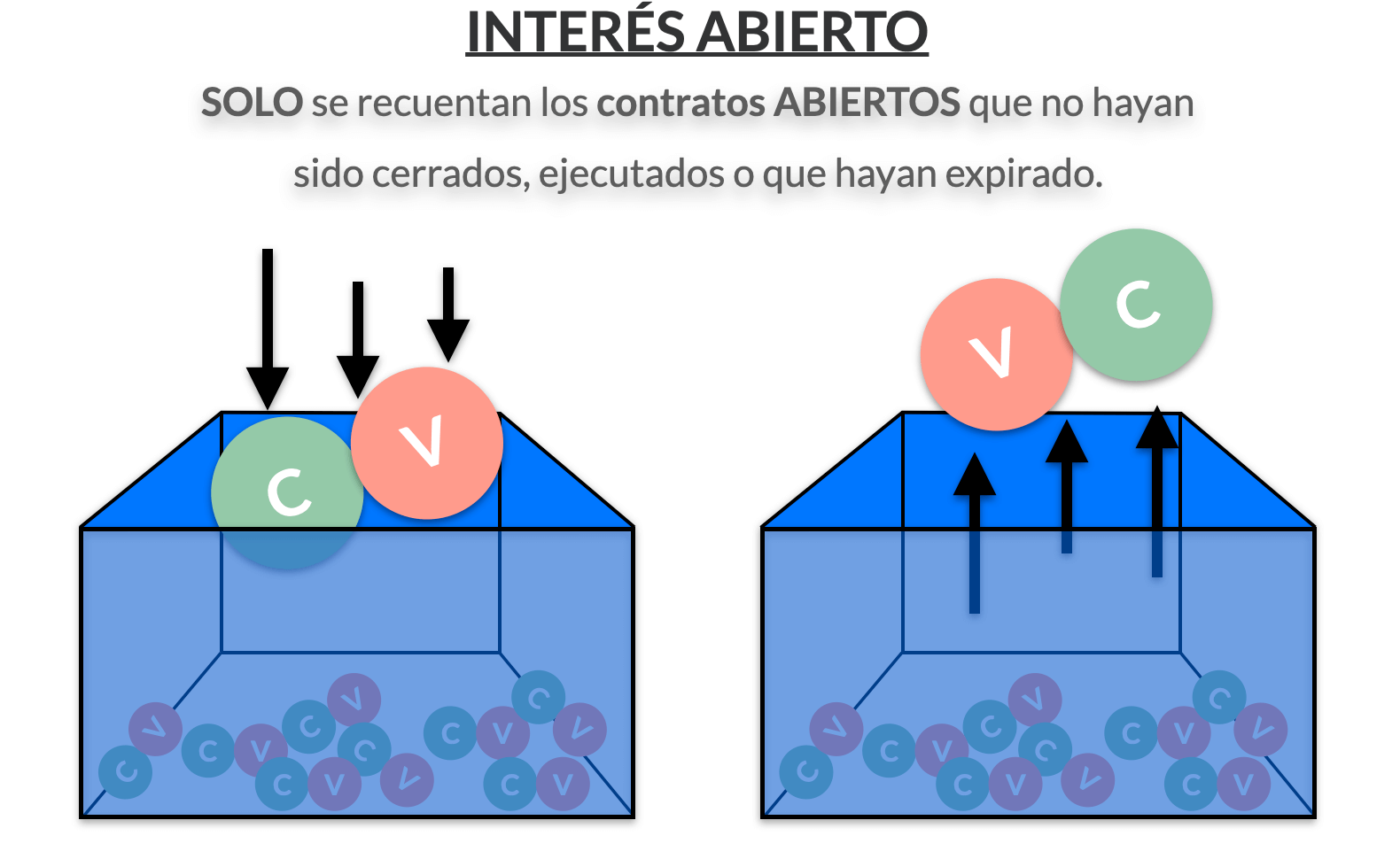

A diferencia del volumen, para el interés abierto solamente se tienen en cuenta las operaciones abiertas en un contrato. Cuando se abre un contrato entre dos partes, se suma al interés abierto, pero cuando se cierra, se ejecuta o expira ese contrato, se resta del recuento del interés abierto.

Un alto nivel de interés abierto indica una elevada participación en el mercado, lo que se traduce en un spread bid-ask más ajustado. Esto también indica que es muy posible que nuestra orden de entrada o salida se ejecute rápidamente a ese precio strike, a un precio comprendido en el spread bid-ask, ya que hay muchos contratos abiertos disponibles.

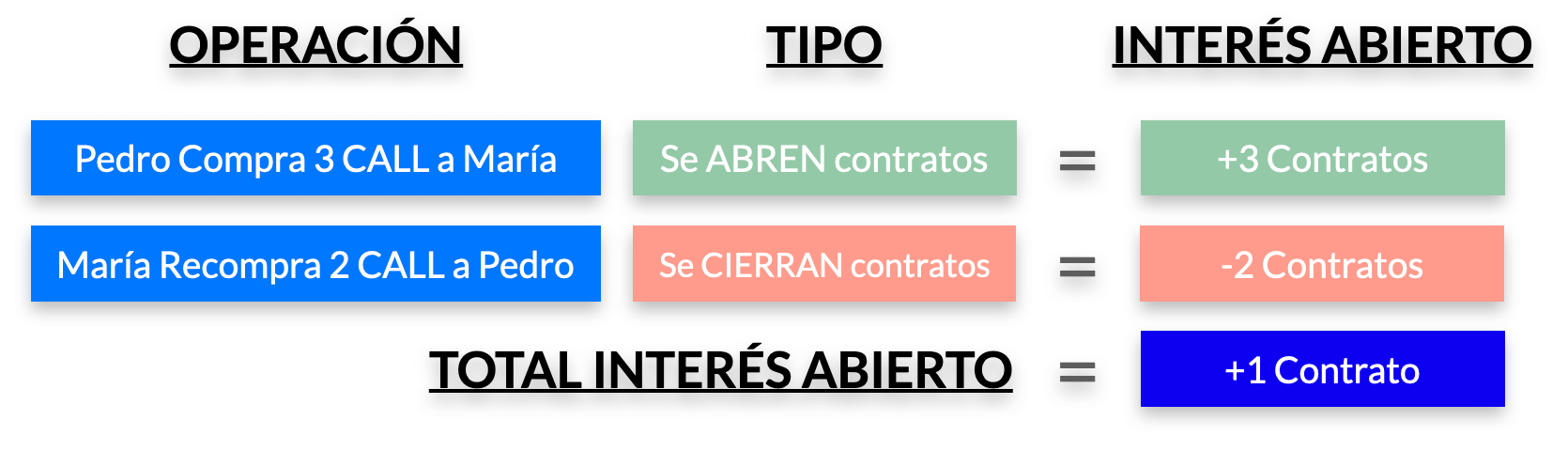

Pongamos el ejemplo anterior, pero esta vez con lo que supondría para el interés abierto: Pedro compra 3 contratos CALL a María, si esta es una transacción de apertura de posiciones para ambas partes, el interés abierto aumentará en 3 contratos para este precio strike y expiración, porque ahora habrá 3 contratos abiertos. Si horas más tarde, u otro día (está es otra de las principales diferencias con el volumen, ya que el volumen es diario y el interés abierto no), María decide recomprar 2 contratos de los que vendió a Pedro, siendo una operación de cierre para ambos, el interés abierto se reducirá en 2 contratos y solo quedará 1 activo, ya que los otros dos no estarían pendientes de cierre al haberse materializado.

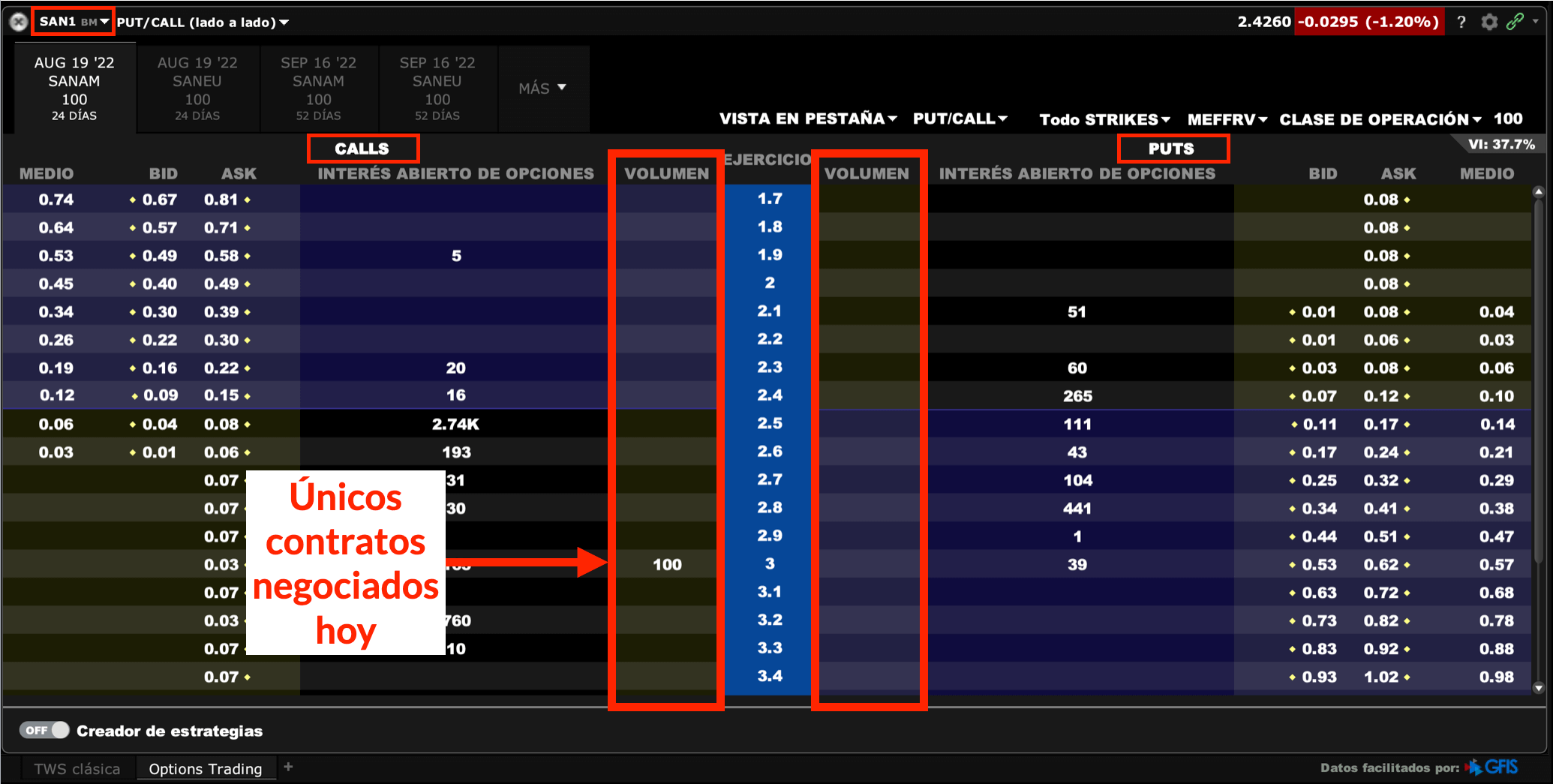

A continuación te mostramos dos ejemplos reales de interés abierto sobre contratos de opciones de Apple y Santander. Como puedes comprobar en la tabla de Apple vemos que para el precio strike 150, hay 33.000 contratos abiertos (interés abierto) en este momento, pero hoy solo se han negociado 1.080 contratos (volumen). Los 33.000 estarán abiertos hasta su cierre, ejecución o expiración el 19 de Agosto de 2022.

En el ejemplo de Banco Santander, para un precio strike de 2,5, tenemos 2.740 contratos abiertos, de los cuales HOY NO se ha negociado ninguno (volumen).

La lectura que podemos hacer de estos dos ejemplos es muy similar a la que hemos hecho con el volumen, cuanto más interés abierto, mayor liquidez.

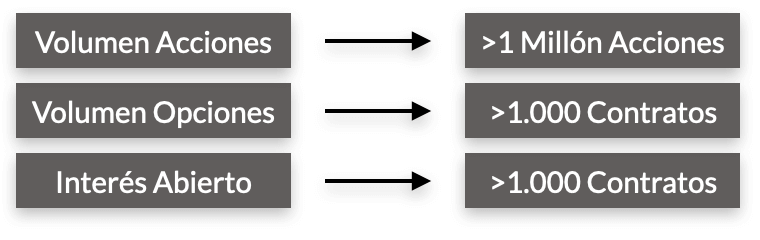

Simplemente un Apunte Final

En Opción Delta procuramos utilizar los mercados más líquidos posibles. En cuanto a volumen, normalmente operamos precios strike con más de 1.000 contratos negociados en un día. Hacemos algunas excepciones en función de la estrategia y del país en el que estemos operando, pero incluso en esas ocasiones, cuanto más volumen haya, mejor. Si tenemos que elegir entre dos strikes que están seguidos el uno del otro (por ejemplo 150 y 149), siempre y cuando la estrategia lo permita y no alteremos las probabilidades de beneficio, elegiremos el strike que más volumen tenga. Para las acciones procuramos escoger aquellas con un volumen mínimo de 1 Millón de acciones negociadas diariamente.

Lo mismo aplicamos con el interés abierto. En Opción Delta preferimos opciones con más de 1.000 contratos de interés abierto. También aquí podemos hacer excepción en función del mercado y de la estrategia que deseemos seguir, pero esto en ocasiones puede acarrear dificultades a la hora de abrir y cerrar posiciones si queremos optar a mejores precios de prima debido a la poca liquidez.

Recordemos que el volumen solo nos dice cuántas transacciones se han realizado en 1 solo día, por lo que consideramos que el interés abierto podría ser un mejor indicador de liquidez futura. Cuantos más contratos abiertos hay, mejor indicador tengo de que el mercado es líquido y de que podría haber una contraparte interesada en abrir o cerrar operaciones cuando decida hacerlo.

Curso de Iniciación

Lección 13 de 18

Curso Profesional

YA DISPONIBLE

Nuestras estrategias más avanzadas, optimización fiscal y mucho más.

ACCESO VITALICIO